2021年度全球经济形势动荡、新冠疫情反复,再叠加下游市场格局快速变化、同业竞争日趋激烈,从宏观因素到上下游产业链形势都给光学企业的发展带来了严峻的挑战。

先看下游市场:

智能手机镜头及模组

光学元件下游最重要的需求智能手机镜头及模组方面,2021年全球智能手机出货量为13.6亿部,同比增长6.2%,其中2021年下半年手机出货量受到供应链和零部件供应短缺的影响,同比下滑3.7%。

据工信部数据,2021年中国国内智能手机出货量约3.51亿台,同比增长约为13.9%,其中5G手机约2.66亿部,同比增长约63.5%,占智能手机整体出货量约83%。据TSR预测,2021年全球智能手机采用双摄及以上方案的手机将达92.1%,三摄和四摄的占比继续提升。2021年,华为、小米、OPPO和vivo等高端品牌智能手机的后置摄像头主摄模组,3200万像素及以上的比率已超过60%,再加上搭配新型光学防抖、连续光学变焦、可变光圈、潜望式摄像头等结构性设计升级的趋势明显,摄像头模组在智能手机领域仍具备长期稳定的发展前景。

车载光学

新能源汽车作为智能驾驶创新的主要载体,率先导入了拥有搭配十二至十六颗摄像头模组的先进驾驶辅助系统(ADAS),车载摄像头模组市场前景广阔。2021年全球电动车销售达670万辆,同比增长102.4%。其中2021年电动车第一大市场中国市场的销售量达到355万辆,同比增长160.1%。另据中汽协等多方机构预测,2022年国内新能源汽车产销量有望突破500万辆,同比增长47%,市场前景十分可观。

AR/VR光学

智能视觉产品是智能驾驶、元宇宙、物联网(IoT)等高速发展领域的重要基础,逐渐形成了独立寛广的新赛道。在元宇宙领域,目前对智能视觉产品需求最大的为虚拟实境(Virtual Reality,VR)、增强现实(Augment Reality, AR)和扩展现实(Extended Reality, XR)的头显,2021年全球AR产品的出货量接近30万台,同比下降3.2%,主要是因为单价较高以及产业生态不完善。

但市场对于AR的发展仍然积极,预计2022年全球AR产品的出货量可以达到135万台,2021-2025的年複合增长率可以达到169%。2021年全球VR产品的出货量为1,100万台,同比增长96%,预计2022年的出货量能到达到1,360万台。2021-2025年的年複合增长率可达到27%。

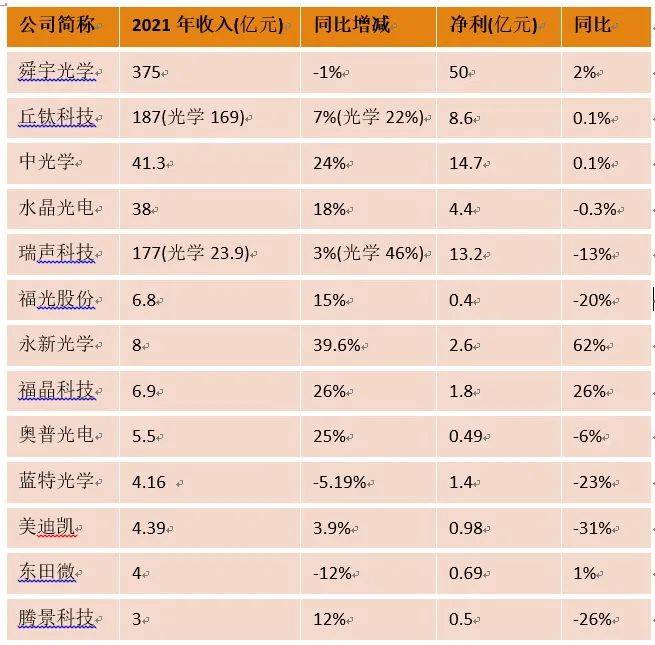

再看光学元件企业表现:

据协会不完全统计,在A股、港股上市的光学元件类企业已达近40家,又到了一年一度的上市公司年报披露时间,2021年度国内的光学企业表现如何呢?截止3月24日,披露年报的光学企业有13家,其2021年度表现汇总如下表。

总体看智能手机市场增长乏力,手机镜头及镜头模组供应企业的竞争日趋激烈;元宇宙、汽车电动化智能化等带动下,AR/VR光学元件、车载光学镜头及模组、HUD投影等新兴领域受到追捧,光学企业纷纷布局,部分光学企业已经在上述领域取得不错的进展。

光学摄像头及模组领域发展机遇与挑战并存,手机终端、车载及IoT领域的光学产品规格升级持续,摄像头模组的光学设计和结构设计日趋复杂,对产品功能、性能及尺寸三方面的集成要求将持续提升。具备集合上游元器件设计能力及大规模自动化生产能力的摄像头模组制造商,将有望在激烈的竞争中脱颖而出,成为提供整体智能视觉解决方案的佼佼者。

舜宇光学--镜头及模组

舜宇光学2021年实现营业收入374.97亿元,同比下降1.3%,归母净利润为49.88亿元,同比增长2.4%。

从具体产品看,光学零件事业实现收入87.76亿元,同比下降4.4%。主要原因是手机镜头出货量同比下降5.9%,且受智能手机摄像头降规降配的影响,手机镜头的平均销售单价有所下降。

光电产品事业实现收入283.34亿元,同比下降0.6%。主要原因是虽然手机摄像模组的出货量有所增长,但受智能手机摄像头降规降配及客户结构变化的影响,手机摄像模组的平均销售单价下降幅度较大,抵销了出货量增长而带来的收入增长。

光学仪器事业实现收入3.87亿元,同比增长约18.7%。主要原因是应用于国内工业领域的光学仪器市场需求增长及整体海外市场需求恢复所致。

舜宇光学的AR/VR相关营收在2021年的数据为约13.4亿元,而2020年则为约6.0亿元,同比增加约123.3%。值得一提的是,这是舜宇光学首次在年报中单独列出AR/VR营收数据细分。

丘钛科技--手机摄像头模组

丘钛科技2021年公司营业收入约186.63亿元,同比增长约7.3%;净利润约为8.63亿元,同比增长约2.7%。其中摄像头模组收益约为168.75亿元,指纹识别模组的收益约为16.75亿元。

手机镜头模组方面,摄像头模组同比增长约22.1%,八百万像素及以下的摄像头模块占摄像头模块产品总销售数量的比例由去年的约28.7%上升至约34.6%,2021年度摄像头模块的平均销售单价由去年的约38.72元同比下跌约9.1%至约35.21元。

车载光学方面,丘钛科技已成功通过Continental Automotive(德国大陆集团)、上汽乘用车、北汽新能源、东风商用车等多家汽车企业合格供货商资格认证,预计将于短期内陆续量产出货。

AR/VR光学方面,丘钛科技售予一家海外初创品牌的AR眼镜摄像头模块成功批量出货。陆续取得OPPO等智能手机主流品牌的AR眼镜项目供货资格,并已通过HTC等AR/VR企业的认证,获得字节跳动、爱奇艺的样品订单,项目预期于2022年陆续进入量产。

中光学--精密光学元组件

中光学2021年度营业收入约41.29亿元,同比增加23.88%;归属于上市公司股东的净利润盈利约1.47亿元,同比增加0.14%。

2021年,公司坚持战略引领,强化创新驱动,在挑战中创新求变,在奋斗中开拓发展,把握市场机遇,加强研发投入,适时调整产品结构和客户结构,营业收入实现大幅增长,经营态势持续向好,公司规模效益稳步提升。

中光学的业务主要包括精密光学元组件、光电防务、军民两用要地监控、投影整机及其核心部件。

在精密光学元组件方面,该公司业务主要分布在数码光学、薄膜光学、安防车载光学与军用光学四个细分领域,产品主要应用于数字投影机、数码相机、智能手机、安防监控产品等,主导产品是透镜、棱镜、光学镜头、光学辅料、光敏电阻等。

光电防务产品方面,公司专注于军用光电装备的研发、集成和生产,主要产品包括轻武器系列夜视瞄准镜(微光、红外)、坦克装甲系列观察瞄准镜、火炮瞄准及校靶系统、侦察监控显示装备、系列激光测距机、光电对抗装备等,多个产品已经定型并列装部队,具备批量生产能力。

水晶光电--滤光片、光学薄膜

水晶光电2021年实现营业收入38.09亿元,同比增长18.18%;归属于上市公司股东的净利润为4.42亿元,同比减少0.27%。

其中薄膜光学面板业务本期营业收入和营业成本同比增加121.38%和101.98%,主要系募投项目“移动物联智能终端精密薄膜光学面板项目”产生效益;汽车电子(AR+)业务本期营业收入和营业成本同比增加95.28%和53.49%,主要系汽车电子相关产品订单增加所致。

分业务来看,光学元器件业务上,水晶光电加强与行业领头企业的深度合作,稳步推进与北美、韩系大客户的业务合作,不断加大新客户开发,策略性布局国内二三线模组市场并初显成效。

薄膜光学面板业务:水晶光电快速提升手机端业务的市场份额;手表表盖业务保持稳定增长;以手机端业务为业绩支撑,积极开拓车载、智能家居、游戏办公等非手机领域的产品应用,在无人机、扫地机器人、运动相机等项目上均实现批量出货,2021年,薄膜光学面板业务业绩实现翻番,盈利能力稳步提升,已发展成为公司第二大主业。

半导体光学业务:水晶光电积极把握产业发展机遇,聚焦3D成像和半导体光学领域,探索战略实现路径。逐步布局形成3D元件和传感元件两条产品线,在封装晶圆、屏下指纹、ITO图形化元器件等业务上取得良好进展。

汽车电子(AR+)业务:在AR眼镜领域,公司布局多年并掌握衍射光波导、反射式光波导及折返式多条技术路径,成功推出折返式(Birdbath)模组、衍射光波导模组等一系列AR核心显示模组,以及VR核心光学显示模组;

在汽车电子领域,围绕智能座舱和智能驾驶已成功布局AR-HUD、激光雷达关键元器件、智驾伴侣、车载投影、智能车灯等产品。成为国内率先量产AR-HUD、车载激光雷达罩(玻璃基)的厂家,获得多家国内自主品牌车厂认定,顺利进入Tier1阵营。

瑞声科技--手机摄像头模组

瑞声科技2021年实现收入176.68亿元人民币,同比增长3.1%;净利13.16亿元,同比减少12.6%。相比2020年,声学以及光学收入分别上升人民币10.22亿元及人民币7.55亿元,而电磁传动及精密结构件收入则下降人民币12.09亿元。

2021年瑞声科技光学业务实现收入人民币23.9亿元,同比增长46.2%,毛利率为17.2%,同比下降1.6个百分点。瑞声科技光学模组已经进入中低端市场,并开始突破中高端市场。2022年集团将继续提高于塑胶镜头市场的占有率,推动塑胶镜头出货量增长。WLG玻塑混合镜头业务按计划顺利推进。将专注1G6P高端项目的量产和交付,目标将在2022年下半年量产交付。

福光股份--光学镜头

福光股份2021年实现营业收入6.75亿元,同比增长14.82%;归属于母公司所有者的净利润4048.09万元,同比下降20.66%。

福光股份透露,随着技术的日渐成熟,高级驾驶辅助系统逐渐向自动驾驶过渡,各大车厂及科技公司纷纷投入研发无人驾驶汽车。在当前激光雷达成本高企的情况下,大多自动驾驶系统采用摄像头作为主要的视觉传感器,识别标识牌、道路线、车辆和行人等,将带动车载镜头行业进一步快速成长。公司2021年1-9月车载产品销售增加,公司的核心器件研制基地(三号基地)能实现自主研发、制作、试做、验证的全流程贯通,将作为车载产品的储备基地。

永新光学--光学显微镜及光学元件

永新光学2021年公司实现营收8.05亿元,较上年同期增长39.62%,2021年度实现归属于母公司所有者的净利润为2.62亿元,较上年同期增长62.05%。

永新光学营业收入主要来自于显微镜产品和光学元件组件业务。2021年永新光学显微镜产品实现收入约3亿元,同比增长20.55%,占其营业收入的37.32%;光学元件组件业务实现收入4.88亿元,同比增长57.06%,占其营业收入的60.67%。

受益于条码镜头及机器视觉客户新品量产、疫情下物流行业过程管控要求增加,以及公司近年积极把握自动驾驶、 激光雷达、机器视觉领域的市场机遇,永新光学光学元组件业务中的条码扫描及机器视觉镜头、车载光学、激光雷达光学部件收入快速增长,光学显微镜业务较去年同期也有较大幅度增长。

福晶科技--光学晶体及元件

福晶科技2021年度营业总收入为6.9亿元,比上年同期增长26.04%;归属于上市公司股东的净利润为1.8亿元,比上年同期增长25.97%,扣除后的归属于上市公司股东的净利润1.71亿元,同比增长31.54%。

福晶科技紧抓行业发展带来的市场机遇,在做好疫情防控的同时扎实推进生产经营各项工作,加大市场营销力度,推行晶体、光学、器件一站式服务营销方案,取得积极成效。公司晶体、光学、器件三类业务营业收入均实现不同程度的增加,从而实现了公司整体业绩稳健增长。福晶科技主营业务聚焦于激光和光通讯等应用领域,开展相关光电元器件的研发、生产和销售。

奥普光电--光学玻璃、精密仪器

奥普光电2021年度实现营业总收入5.50亿元,同比增长24.89%;实现归属于上市公司股东的净利润4899.51万元,同比下降6.01%。

奥普光电成立于2001年6月,是由中国科学院长春光学精密机械与物理研究所和广东风华高新科技股份有限公司等五个股东出资设立的高新技术企业。其前身是始建于1958年的中国科学院长春光机所实验工厂。

奥普光电拟发行股份及支付现金购买长光宇航78.89%股权,长光宇航所从事的碳纤维复合材料结构件制备业务主要应用于航天军工领域,将延伸和拓展上市公司的制造产业链,丰富产品结构,全面提升服务航天军工的能力,提升上市公司的市场竞争力与抗风险能力。

蓝特光学--光学元件

蓝特光学2021年度实现营业收入4.2亿元,较上年同期下降5.19%;营业利润1.6亿元,较上年同期下降24.73%;归属于母公司所有者的净利润1.4亿元,较上年同期下降23.34%。

(1)受终端产品技术更迭及设计方案变更,公司长条棱镜产品销量相应下降,受车载镜头、激光器等下游市场需求上升,本报告期玻璃非球面透镜收入大幅增长,营业收入结构变动导致2021年度综合毛利率下降7.55个百分点。

(2)本报告期研发投入持续增加,研发费用同比增加1,348.72万元,增长49.59%(不含计入研发费用的股份支付)。

(3)本报告期因实施股权激励计划而确认股份支付费用774.59万元,而上年同期无此项费用。

美迪凯--光通信用光学元件

美迪凯2021年度实现营业收入4.4亿元,同比增长3.93%,实现归属于母公司所有者的净利润9,868.66万元,同比下降31.50%,实现归属于母公司所有者的扣除非经常性损益的净利润9,013.78万元,同比下降29.05%。

美迪凯表示,影响经营业绩的主要因素如下:

(1)生物识别零部件及精密加工服务产品系列中一个产品的终端客户受国际政策影响,基本停止销售;另一个产品更新换代,产品销售收入明显下滑,该两个高毛利产品销售收入较上年下滑较大。以及本年度设备使用率较低,新厂区投入使用,使得综合毛利率有所下降。

(2)公司进一步加大新技术、新产品的研发投入,本年度研发费用增加较大。

美迪凯的产品主要应用于各类光学传感器及摄像头模组上,广泛应用于如智能手机、数码相机、安防摄像机、投影仪、智能汽车、AR/MR 设备等终端产品。

东田微--智能手机用滤光片

湖北东田微科技股份有限公司于2022年初成功上市,专业从事精密光电薄膜元件研发、生产和销售,并具备镀膜材料自研和生产能力,主要产品为摄像头滤光片和光通信元件等。

根据招股书披露,东田微2021年度营业收入约为4亿元,同比下降12%,归母净利润下降6%。主要因为第二季度开始,多重因素影响导致下游智能手机出货量不及预期,市场需求偏弱以及东田微市场策略不急下游市场的快速变化。

据披露,东田微2020年度营业收入为4.5亿元,欧菲光是东田微的第一大客户,2020年销售金额高达1.83亿元、占比为40%,2021上半年销售金额为0.56亿元、仅相当于2020年全年的30%左右,这直接导致东田微在2021上半年的销售额未能达到2020全年的一半,并预计2021年1-9月营业收入同比下降10.54%至7.45%。

腾景科技--光学元件、光纤器件

腾景科技2021年度营业总收入为3亿元,比上年同期增长12.44%;归属于母公司股东的净利润为5,230.59万元,比上年同期下滑26.22%。腾景科技总资产为10亿元,比本报告期初增长58.80%。

腾景科技深耕光通信和光纤激光领域,专业从事各类精密光学元件、光纤器件的研发、生产和销售。伴随着高功率光纤激光元器件下游应用需求的增长,以及下半年光通信元器件市场需求的平稳复苏,2021年度公司营业收入实现增长;募投新增人员和设备,以及新建厂房搬迁进度未达预期,成本上升较大;同时围绕四大类核心技术的高性能精密光学元器件创新战略的部署实施,研发费用增长较快。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们