经过大半个月的研究,发现激光显示行业发展空间非常巨大,而且刚好处于产业化的前夜。这种行业所处的阶段是我特别满意的。期间看了很多大 V 的帖子,学到了不少东西。这里一并表示感谢。个人非常看好激光显示行业,知行合一,目前自己也重仓该行业。未来一段时间,准备写一个激光显示行业的系列研究报告,主要是梳理相关的逻辑和知识。作为研究系列的开篇,本篇主要是为了科普激光显示行业写的,知识都非常基础。文中的部分数据和内容都是我看研报或者在网络上找的,有借鉴的地方就不一一指明出处了。如果有侵权的地方,烦请联系我。我会立刻删除相关内容。

一、激光显示介绍

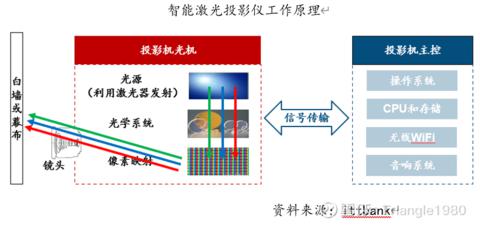

1、激光显示的原理。

激光显示顾名思义,就是搭载激光光源的投影显示技术。激光显示技术以红绿蓝三基色为光源,将三色激光分别经过扩束、匀场、消相干后入射到对应的光阀上,经调制后由棱镜合色,再入射至投影物镜,最后经投影物镜投射至光学屏幕,实现高保真图像再现。

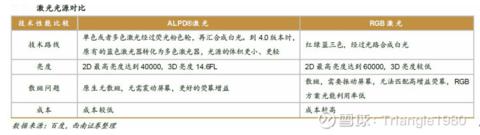

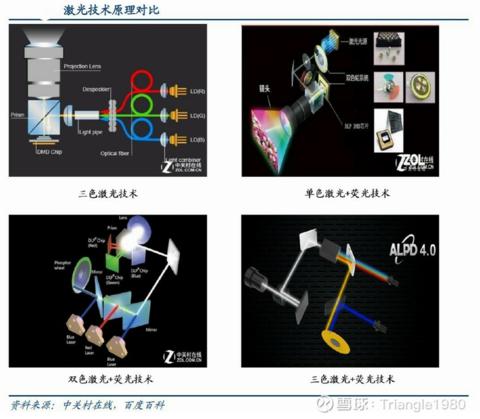

激光光源解决方案主要包括三基色 RGB 激光光源、荧光粉 + 激光、激光 +LED

混合光源三种。随着激光显示技术的发展,各投影厂商已推出多款激光显示解决方案。目前市场上主要以三基色 RGB 激光光源、荧光粉 + 激光、激光 +LED 混合光源为主。其中,三基色 RGB 激光光源以海信视像为代表,荧光粉 + 激光以光峰的 ALPD 技术为代表。

2、激光显示的应用场景。

激光显示的应用场景非常多。目前常用的场景有:激光电影院、激光电视、激光微投、激光工程(旅游、演出等)、商务投影(会议、娱乐场所)、教育投影等。未来,激光显示的应用场景还可以进一步延展,例如车载投影、AR 显示等。

3、激光显示的优缺点。

激光显示的优点:更便携、护眼、亮度高(激光亮度理论上是 LED 的 100 倍以上)、发光效率高、使用寿命长、色域宽、节能环保,显示效果可与传统液晶显示相当,且在显示色彩饱和度等领域较液晶显示屏幕有较大优势。

激光显示的缺点:光源价格较高、外围强光下显示效果没有液晶电视好(对比度低)。

4、常用技术指标

1)、流明和尼特。

流明(lumen,符号 lm)是光通量的国际单位。它是根据坎德拉球面角度(cd 乘以 sr)定义的。一流明是相当数量光散发在 1 球面角单位,从光源向各个方向发散出等量能量,并且强度是 1cd。流明 ( LM ) 是光通量的单位,它表示单位时间辐射光能量的多少。一般用来衡量本身不发光而靠反射光的物体的亮度。黑白电视机荧光屏:120 左右;彩色电视机荧光屏:80 左右;蜡烛:13 左右。

亮度是指物体明暗的程度,这类本身可以发光,如各种灯泡,各种光源,包括电视液晶屏,定义是单位面积的发光强度,它的单位就是 nit ( 尼特 ) 。1nit=1 坎特拉 / 平方米。

流明和尼特的关系。一个是光能量,一个是单位面积上的发光强度。流明可以比作一个手电筒,发光能量如果已经确定,照到的面积越小,亮度就越高,面积越大,亮度就会低。1 尼特 =0.093 流明 / 平方英尺,假设一个 1000 流明的投影机,投出的面积是 1 平方米 ( 越相当于 60 寸液晶屏的大小 ) ,此时你看到的投影画面的亮度约为 100 尼特。

2)、色域。

色域是对一种颜色进行编码的方法,也指一个技术系统能够产生的颜色的总和。在计算机图形处理中,色域是颜色的某个完全的子集。颜色子集最常见的应用是用来精确地代表一种给定的情况。例如一个给定的色空间或是某个输出装置的呈色范围。

直白点说,色域就是指某种设备(比如屏幕显示设备、打印机或印刷设备等)所能表达的颜色数量所构成的范围区域,在现实世界中自然界中可见光谱的颜色组成了最大的色域空间,该色域空间中包含了人眼所能见到的所有颜色。与色域相伴随的,还有色彩空间,这两个概念一般都是相伴出现。色彩空间的是指某种显示设备能表现的各种色彩数量的集合,色彩空间越广阔、能显示的色彩种类就越多,色域范围也就越大。

目前通用的色域标准主要有三个,分别是:NTSC、sRGB、Adobe RGB。

3)、对比度。

对比度指的是一幅图像中明暗区域最亮的白和最暗的黑之间不同亮度层级的测量,差异范围越大代表对比越大,差异范围越小代表对比越小,好的对比率 120:1 就可容易地显示生动、丰富的色彩,当对比率高达 300:1 时,便可支持各阶的颜色。在暗室中,白色画面 ( 最亮时 ) 下的亮度除以黑色画面 ( 最暗时 ) 下的亮度。更精准地说,对比度就是把白色信号在 100% 和 0% 的饱和度相减,再除以用 Lux ( 光照度,即勒克斯,每平方米的流明值 ) 为计量单位下 0% 的白色值 ( 0% 的白色信号实际上就是黑色 ) ,所得到的数值。对比度是最白与最黑亮度单位的相除值。

对比度对视觉效果的影响非常关键,一般来说对比度越大,图像越清晰醒目,色彩也越鲜明艳丽;而对比度小,则会让整个画面都灰蒙蒙的。高对比度对于图像的清晰度、细节表现、灰度层次表现都有很大帮助。

4)、饱和度

饱和度 ( Saturation ) 指的是色彩纯度。是色彩的构成要素之一。饱和度取决于该色中含色成分和消色成分(灰色)的比例。含色成分越大,饱和度越大;消色成分越大,饱和度越小。纯的颜色都是高度饱和的,如鲜红,鲜绿。

5)、散斑

光具有波动性,当两个光源的两列波在空间重叠时,会出现干涉现象,每个点的振动是两列波在该点震动的合成。当激光照射到投影屏幕表面时,根据惠更斯原理,粗糙表面可以理解为无数多个点(面源)组合,各个点(面源)对入射光进行反射或者透射,不同的点(面源)的反射光或者透射光会产生不同的相位,不同点(面源)光线相遇后就会发生干涉。由于点(面源)数量巨大,且彼此独立,各光线随着空间变化而产生剧烈无规则的强弱变化。干涉后的光线就形成了无规则的散斑。经过反射或者透射,在自由空间传播下,将形成三维的散斑空间分布。散斑图样分布是由投影屏幕表面特性、激光照射角度、激光波长以及用户观看角度决定的。

二、激光显示行业的上下游产业链和竞争格局

1、激光显示行业上游竞争格局

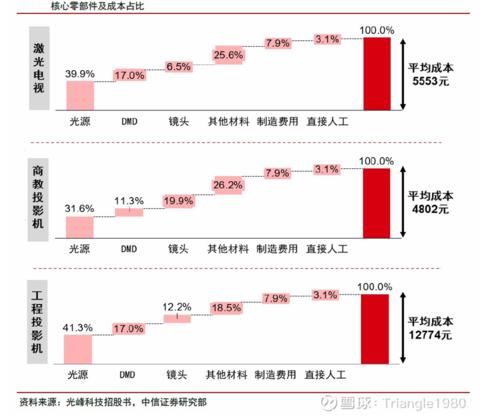

激光显示行业的上游主要是元器件。重要的元器件包括激光器、镜头、显示芯片等。我国激光电视核心零部件主要依赖进口,导致激光电视的成本较高。目前激光光机的主要零部件 DMD 芯片(DLP 技术)基本由美国德州仪器垄断;超短焦镜头主要由日本理光、美国柯达、美国康宁等提供。

DLP 技术拥有低成本、高亮度、抗光干扰能力强、全密闭防尘设计寿命更长、机身结构简单体积小便携等优势,实现了对终端产品应用的垄断。洛图科技显示,2020 年智能投影市场 DLP 技术份额占比超过 65%,LCD 技术份额占比 35%,LCOS 技术则由于良品率难以把控导致成本无法压缩,多用于高端市场,份额不足 0.1%。

从成本拆分来看,光源、DMD 芯片、镜头约占比 35/15%/7%,是影响激光投影成本的重要部件。未来成本下降方式包括:1)减小零部件尺寸。芯片、镜头等零部件尺寸与价格成反比,如 0.33" DMD 芯片仅为 0.47" 价格的 45%。但小尺寸芯片会同时影响分辨率(0.33" 芯片需依靠抖动实现 1080P),且对光源亮度有较高要求(显示亮度 = 光源强度 *(1- 损耗率),DMD 芯片对后者影响最大)。2)产业规模效应和集聚效应,及核心零部件的国产化替代。3)增加蓝光比重,降低红绿光比例。

2、中游核心部件竞争格局。

中游核心部件主要包括光机、投影屏幕、光源等。目前激光器主要由日本日亚化学、日本三菱电机、德国欧司朗等提供。激光电视的菲涅尔屏幕主要由日本 DNP 生产。近年来国内企业在激光光学引擎、菲涅尔屏幕、镜头、激光器等领域技术发展迅速,有望打破海外技术垄断。

3、下游整机应用。

激光行业的下游主要包括:激光电视、激光微投、激光商教投影仪、激光工程投影仪、激光电影放映机等。

1)、激光电视

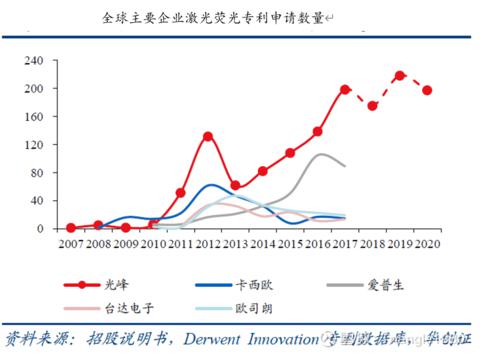

目前激光电视销量第一集团为海信和光峰(包括峰米和光峰自有品牌)。2020 年市场占有率分别为 48% 和 18%(2021 年)。此外,长虹是第二集团,市场占有率 15%。这三家市场占有率达到了 81%。其他厂家市场占有率比较低。激光电视市场呈现出寡头垄断的特征。海信主要以 RGB 纯激光技术为主,主打定焦为 75-84 尺寸电视。峰米主要以 ALPD 技术为主,激光电视的产品线相对均衡。这两个厂家的激光技术路线不一样,都在各自的领域积累了大量的专利,技术实力非常雄厚。截至 2021 年 6 月,海信视像在激光显示领域已累计申请国内外专利共 1439 项,授权 575 项,全球第一。光峰科技则在激光荧光技术专利数量上保持全球领先。

2)、智能微投

从智能微投的光源结构来看,LED 光源伴随消费级市场崛起取代灯泡光源成为主要光源。21H1 消费级市场中 LED 光源占比达 88.3%,其次激光光源占比达 6.5%。激光光源的智能微投价格偏高,还没能成为智能微投的主流。

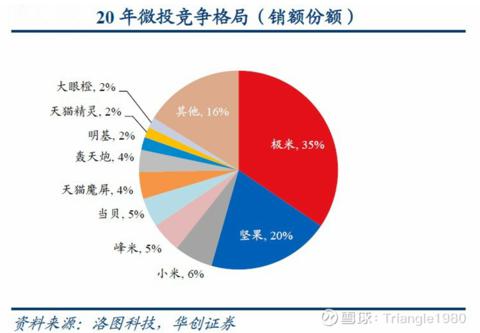

从智能微投的竞争格局来看,极米和坚果处在第一集团,小米、峰米、当贝等处在第二集团。智能微投的竞争格局还没有达到寡头垄断阶段,竞争格局还没有完全稳定。

3)、激光商教投影仪

2021 年 Q1 索诺克(光峰合资品牌)和光峰合计市占率 35%,鸿合 21%,两者处于第一集团。希沃、NEC、爱普生等品牌处于第二集团,市占率分别为 12%、6%、6%。激光商教投影仪市场竞争和智能微投类似,头部企业的市占率并没有取得绝对优势。

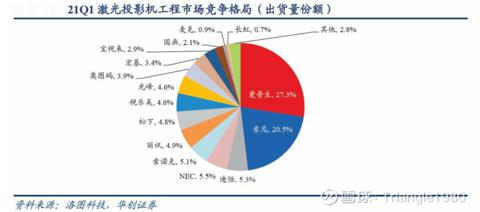

4)、激光工程投影仪

激光工程投影仪主要由外资主导,爱普生和索尼是绝对龙头,两者合计市占率接近一半。光峰和索诺克(光峰合资企业)市占率 9.7%,处于第二集团。激光工程投影仪市场竞争格局类似于寡头垄断。

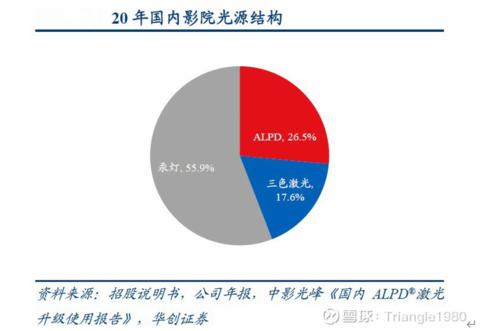

5)、激光电影放映机

电影放映机对显示的要求最高,被誉为显示领域的珠穆朗玛峰。目前激光光源放映机占到了总量的 44% 左右。其中,光峰的 ALPD 放映机市占率在 60% 左右,处于相对垄断地位。

三、激光显示行业未来的成长空间

激光显示未来的应用场景非常广阔,用星辰大海来形容一点也不为过。我个人认为激光显示能预见的未来最大两个应用场景是激光电视和车载投影。主要逻辑是这两个行业的体量都非常巨大。

1、激光电视行业空间测算。

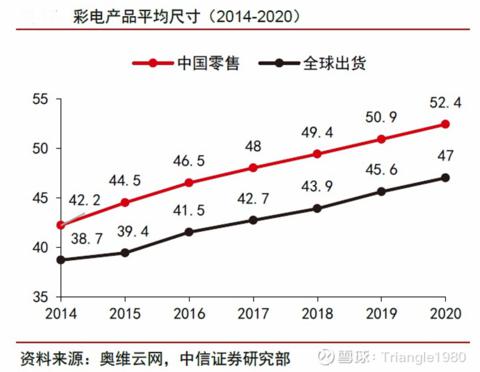

电视是重要的生活场景,对人们的生活质量影响非常大。电视市场的行业体量空间也非常大。2020 年中国彩电销量 4600 万台,销售额 1209 亿元,而智能微投销量为 370 万台。根据奥维云网数据,2015 年至 2020 年,激光电视市场的复合增长率达 213.8%,成为增长最快的新物种。当前激光电视的价格普遍较高,一般都在一万元以上。未来随着核心零部件的国产化加速,如果激光电视的价格能降低到 8000 元甚至 6000 元,则将会对现有的电视机格局形成重要影响。考虑到激光电视的便捷性、环保性、护眼等特性,将会有部分新购电视用户采购激光电视。2021 年激光电视的销售规模为 20 万台左右。从下面的图可以看到每年电视机的平均尺寸都增长 1.5 寸 -2 寸。2021 年平均尺寸为 54 寸。随着电视机尺寸越来越大,五年以后平均尺寸将达到 62 寸 -65 寸,65 寸及以上尺寸可能占现有电视机销量 60% 左右。如果按照 2026 年,10%-40% 的大屏幕电视渗透率。按照激光电视均价 7000 元计算,则市场规模至少为 0.46*10%*7000*0.6=200 亿,乐观情况下可以达到 800 亿。未来五年智能微投和激光电视的界限能否逐步模糊,主要还是取决于激光电视零部件的成本能否快速下降。如果激光电视能部分替代智能微投(以 LED 光源为主)的市场,则激光电视市场的规模将会进一步扩大。激光电视未来几年有可能是一个千亿赛道(现在仅仅 40 亿)。当然,这里有两个重要假设前提:一是激光电视的成本要能快速下降,而传统液晶电视价格没有大幅下降,这样激光电视会对传统液晶电视形成价格优势。二是激光电视的芯片产能有保障,供应链不出问题。目前 TI(德州仪器)是激光电视的核心零部件 DMD 芯片的唯一供应商。

2、车载投影行业空间测算。

汽车是人们生活中最重要的交通工具之一。2020 年汽车销量 2531 万辆,销售规模庞大。根据前瞻研究院数据,到 2025 年智能汽车数量达到 1743 万辆。按照车载投影仪渗透率 10%-30%,均价 5000 元计算,则市场规模为 0.1743*0.1*4000=87 亿,乐观情况下规模为 261 亿。目前极米科技与小鹏汽车,华为和光峰都在车载投影上开始合作。2022 年以后产业化有可能会加速。

3、工程商教等行业空间。

工程商教类行业的天花板并不高,行业增长空间相对有限。预计到 2025 年这类激光投影仪的销售金额在 100 亿左右。

4、长远来看,由于激光投影显示可实现几何、颜色双高清、高色饱和度、大色域、真 3D,达到人眼分辨极限的高保真图像的再现,基于激光投影显示的 AR 增强现实技术在娱乐、军事国防、室内设计、房产开发、工业仿真等领域有着广泛的应用。IDC 预计,2020 年全球 AR/VR 市场相关支出规模将达到 188 亿美元,其中国内 AR/VR 的市场规模达到 57.6 亿美元,全球市场支出占比超过 30%。激光显示技术能够做到效率更高、体积更小,除了在超高亮度的应用场景下具有无可替代的优势外,在对体积和效率有严格要求的显示应用场景,如 AR、VR、HUD 等领域,也具有其他显示技术所无法比拟的独特优势,很有可能成为下一代以 AR 为代表的移动显示技术的核心技术,具有巨大的市场潜力。目前这个领域还处在技术开发阶段。

四、激光显示行业发展过程中面临的问题(风险)。

1、核心零部件的供给是短板。

前面提到目前激光光机的主要零部件 DMD 芯片(DLP 技术)基本由美国德州仪器垄断;超短焦镜头主要由日本理光、美国柯达、美国康宁等提供。德州仪器的 DMD 芯片只占到其营收的很小一部分,这么多年芯片的性能提升一直比较缓慢,疫情期间芯片产能也受到了很大的影响,行业的发展也受到诸多的限制。如果中美关系继续恶化,不排除会对中国断供,这将是该行业最大的一个风险。目前国产的 LCOS 芯片只要是慧新辰在做,无论是芯片的性能还是良率都与 TI 的 DMD 芯片存在比较大的差距。短期如果这块短板不补齐,行业将一直面临巨大的断供风险。

2、激光核心零部件降成本可能不及预期

我们分析激光电视的发展空间的时候,很重要的一个假设前提是其成本能快速下降,否则很难实现对传统电视机的替代。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们