作者 | 加二

流程编辑 | 小白

激光技术在工业领域最主要的应用是激光材料加工,利用激光束对材料进行切割、焊接、表面处理、打孔及微加工。

激光加工广泛应用于汽车、电子、航空、冶金、机械制造等国民经济重要部门,能提高自动化水平、劳动生产率、产品质量,减少材料消耗。

杰普特(688025.SH)是一家在科创板上市的激光器、激光/光学智能装备生产商,是全国首家商业化生产MOPA脉冲光纤激光器的厂商,也是苹果公司光谱检测领域的独家供应商。

一、发展路径:光纤器件→激光器→激光/光学智能装备

杰普特2006年成立于深圳,从通信用光纤器件的生产制造起步,围绕激光光源核心技术进行自主研发,逐渐将业务拓展至激光器、激光/光学智能装备的生产销售。

2006年至2009年,初创阶段,杰普特抓住当时光纤通信快速发展的时机,研发生产销售光纤器件,成为中兴等大型通信设备制造商的供应商。

2010年至2013年,公司激光器业务萌芽发展,MOPA脉冲激光器在2010年开始量产,自主光纤激光器技术逐步完善,并向技术难度较高的高功率光纤激光器领域突破。

2014年至2016年,激光器业务高速增长,脉冲光纤激光器之外,公司还研发成功了连续光纤激光器产品。同时,基于光纤激光光源技术的积累,公司将业务拓展至激光/光学装备。

2017年至今,杰普特深耕激光器和激光/光学装备,完善产品矩阵。研发出各类MOPA脉冲光纤激光器、高功率连续光纤激光器、固体激光器等产品;同时研发了VCSEL激光模组检测系统等用于集成电路和半导体光电领域的智能装备。

随着公司转移经营重点、收缩光纤器件业务,杰普特光纤器件销售额从2016年的8552万元减少到2019年上半年的1103万元,从贡献三分之一的营业收入到占比不足4%。

激光/光学装备业务后来居上,挑起了大梁,2018年销售额3.28亿元,贡献近50%营业收入。但同比减少4%,销售下降的原因将在后文进行分析。

激光器业务保持良好增长态势,2018年收入2.66亿,同比增长29%,收入占比40%。

二、哪个细分领域市场规模最大?光纤激光器!

(一)激光器、激光装备

激光器产生、输出激光,是激光加工系统设备的核心器件。

激光器由泵浦源、增益介质、谐振腔三大功能部件构成。

泵浦源为激光器提供光源,增益介质(也称工作物质)吸收泵浦源提供的能量后将光放大,谐振腔为泵浦光源与增益介质之间的回路,振腔振荡选模输出激光。

激光装备主要由光学系统、机械系统、数控系统组成。按照功能划分,主要包括焊接机、打标机、切割机和用于特殊材料加工的行业专用设备。

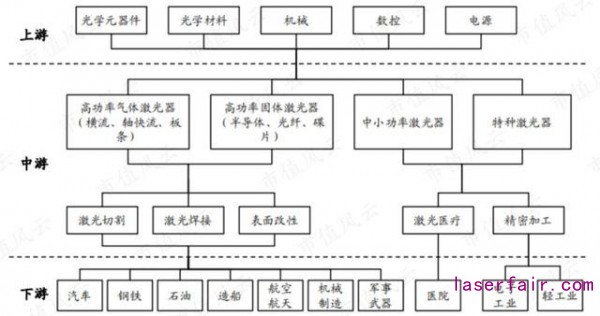

再来看看激光产业链。上游主要包括激光材料及配套元器件,中游为激光器制造,下游则以激光装备、应用产品、消费产品为主。总的来说,我国初步形成了较成熟的激光产业链。

但在上游技术与设备领域,仍有部分关键原材料如半导体激光芯片等需要进口,产业链有进一步完善的空间,国内市场的进口替代需求较为旺盛。

当前,国内激光产品主要用于工业加工和光通信市场,两者占据近七成的市场空间。

高功率激光器在切割、焊接、测量、打标等环节发挥作用,下游广泛应用于汽车、钢铁、石油、造船、航空航天、机械制造、军事武器等行业。比如,在汽车、高铁车身制造中,已逐步实现激光焊接。

中小功率激光器和特种激光器则应用于激光医疗和精密加工。比如,大家熟悉的激光眼科治疗、激光手术、激光美容就是激光和医学治疗相结合的产物。

(二)2018年我国激光加工行业市场规模达605亿元

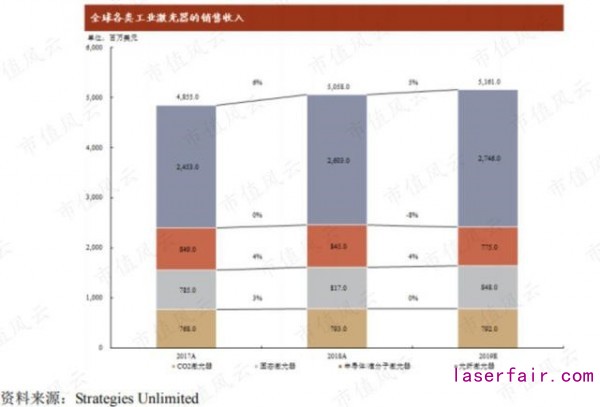

根据Strategies Unlimited统计,2018年全球各类工业激光器销售收入50.58亿美元,同比增长4%。2019年预计收入51.61亿美元,其中贡献最大的是光纤激光器(增益介质是玻璃光纤的激光器),预计收入达到27.46亿美元。

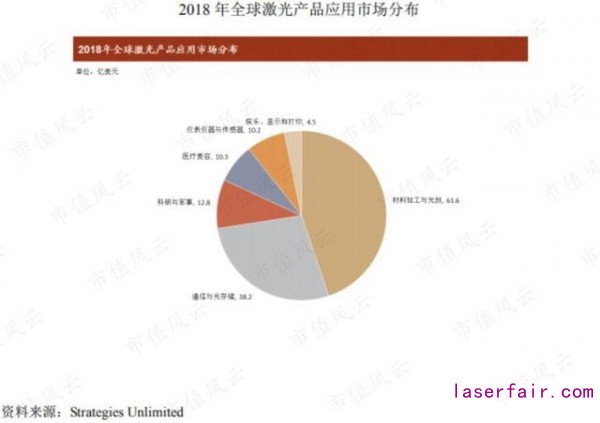

2018年,全球激光行业总收入137.54亿美元:

其中最大的细分市场是材料加工和光刻市场,产品销售收入为61.62亿美元;

通信和光存储市场凭借38.2亿美元的激光产品销售收入,排名第二位;

接下来依次是科研和军用市场12.79亿美元、医疗和美容市场10.28亿美元、仪器仪表和传感器市场10.19亿美元,以及娱乐、显示和打印市场的4.46亿美元。

2012年以来,伴随中国和日本激光产业高速发展,东亚地区成为全球最大激光装备消费地区。2017年,中国在激光加工领域装机量占全球装机总量45%。

受益于中国传统制造业的产业升级和结构调整,我国激光产业快速发展。根据中国激光产业发展报告,2011年至2018年我国激光加工行业市场规模年化复合增长率超过10%,2018年市场规模已经达到605亿元。

(三)大功率激光器国外占主导

激光器分为低功率激光器、中功率激光器和大功率激光器。

低功率激光器主要是脉冲激光器,用于打标和微雕等工艺,技术成熟,基本实现国产替代。

中功率激光器主要为连续激光器,用于金属薄板切割和焊接等,近几年在我国快速增长,国产化率大幅提高。

根据《2018年中国激光产业发展报告》,国产中功率光纤激光器在2016、2017年增长几乎翻倍。

大功率激光器,主要用于激光切割、打孔、焊接等工业领域。技术壁垒较高,国际厂商在该领域占据绝对优势。现阶段,国外进口产品仍占据大部分国内市场。

按增益介质划分,激光器分为气体激光器、液体激光器和固体激光器。特定增益介质决定了激光波长、输出功率和应用领域。

气体激光器的代表是二氧化碳激光器,固体激光器具有代表性的包括红宝石激光器、半导体激光器、光纤激光器和YAG激光器等。

目前,光纤激光器逐渐替代二氧化碳激光器。2018年全球光纤激光器市场规模达26.3亿美元,同比增长28%,占全部工业激光器的51%,比2013年提升了18%。

三、业务分析

(一)错位竞争,MOPA脉冲光纤激光器领域全国第一

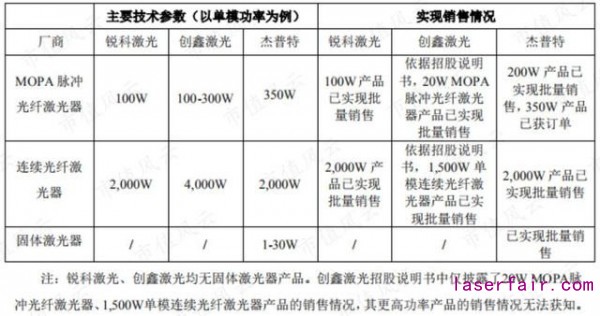

杰普特的激光器产品包括脉冲光纤激光器、连续光纤激光器和固体激光器。

激光器产品70%以上的销售收入来自脉冲光纤激光器;其次是连续光纤激光器产品,2018年销售4828万元,贡献18%收入;固体激光器占比9%。

脉冲光纤激光器主要包括调Q、锁模和MOPA等结构设计。

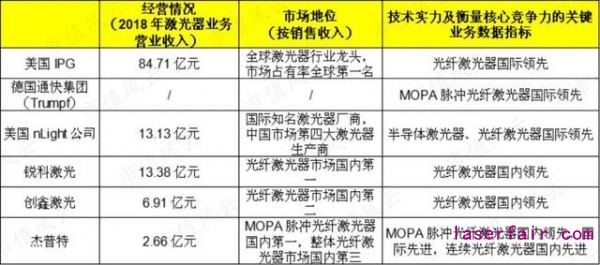

国内激光器厂商产品大多以调Q结构为主,如锐科激光、创鑫激光。而公司是全国首家商业化生产MOPA脉冲光纤激光器的厂商,与国内其他厂商形成了差异化竞争。竞争主要来自国外激光器生产商,如美国IPG、德国Trumpf集团。

与固定脉宽脉冲光纤激光器相比,MOPA脉冲光纤激光器拥有更为广泛的应用场景。

杰普特MOPA 脉冲光纤激光器产品被用于激光表面处理、激光清洗、薄金属切割/焊接等,在代替传统制造业、3C电子、汽车、新能源、光伏、再制造以及显示面板领域等得到应用。

连续光纤激光器领域,公司与国内竞争对手采用相近且较成熟的技术路线,并不占有先发优势。

因为连续光纤激光器产品处于市场推广期,定价低于行业平均;且由于产量较低,单位固定成本支出较高、原材料自制比例较低导致材料成本较高。2017年、2018年、2019年1-6月,杰普特连续光纤激光器毛利率分别为10%、-3%、6%。

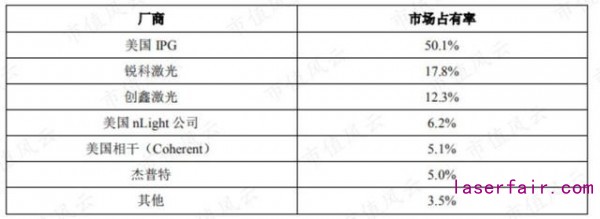

总的来看,国内光纤激光器市场,美国公司仍占据了主导地位。2018年美国IPG公司占有50%市场份额。国内的厂商锐科激光、创鑫激光分别占据18%、12%份额。杰普特在国内光纤激光器市场的占有率为5%。

在固体激光器领域,竞争对手锐科激光、创鑫激光没有固体激光器产品。在该领域,杰普特处于国内先进水平。但与美国相干20W紫外固体激光器相比,技术水平上尚有一定差距。

一方面,激光产业技术升级迭代较快,国内连续光纤激光器、固体激光器行业竞争激烈。

另一方面,因为激光器是激光装备的核心部件,一些大型激光装备公司也在加大对上游激光器业务的投入:

全球最大的激光仪器生产厂商之一美国相干(Coherent)在2016年收购具有光纤激光器技术的罗芬公司(Rofin);

国内激光装备行业龙头大族激光(下载市值风云APP搜索“大族激光”),开始加大光纤激光器、皮秒激光器等的研发。

这种市场环境下,一些同业公司采取低价竞争的手段。虽然,目前公司的MOPA脉冲光纤激光器产品在国内没有竞争对手,但是,根据调研报告披露,公司同一功率、功能激光器产品一般也不会涨价。

现阶段,杰普特在MOPA脉冲光纤激光器的细分领域处于国内第一,整体光纤激光器处于全国第三,收入体量与国内老大锐科激光、老二创鑫激光有一定差距。

(二)苹果公司光谱检测领域独家供应商

公司激光/光学智能装备主要产品包括以光谱检测设备为主的智能光学检测设备、以激光调阻机为主的激光微加工设备,多为根据客户需求定制化开发的装备。

其中,光谱检测设备主要为消费电子产品所用蓝宝石盖板提供光谱透光率测试,销售收入在2017年达到顶峰2.57亿元后开始下滑。2018年,销售额近1.75亿元,同比减少32%。2019年上半年仅收入2067万元。

激光调阻机主要用于超低阻合金电阻修阻。过去几年处于高增长阶段,2016-2018年年化复合增长率为230%,2018年收入1.54亿元,2019年上半年销售额突破1亿元。

公司的光谱检测设备销售收入为何在2017年以后出现大幅下滑?

杰普特智能光谱检测机在2014年进入苹果公司供应链,用于智能手机、平板电脑等3C消费电子产品的屏幕质量检测,包括透光性能、反光性能和颜色测量等主要指标。

杰普特是苹果公司光谱检测领域的独家供应商。

此后,来自苹果公司的订单快速增长。2017年、2018年苹果公司成为杰普特的第一大客户。2017年对苹果公司销售收入2.48亿元,占营业收入比例39%。2018年对苹果公司销售额下滑至1.54亿元,占营业收入23%。

而到了2019年上半年,杰普特对苹果公司销售额仅有854万元。

杰普特的收入,特别是光谱检测设备收入,对苹果公司依赖度较大。

2018年第四季度以来,消费电子行业增速放缓,苹果新产品中屏幕的生产工艺和材质变化较小,对新的光谱检测设备需求减少。自然,杰普特光谱检测设备产品的销售额也遭遇滑铁卢。

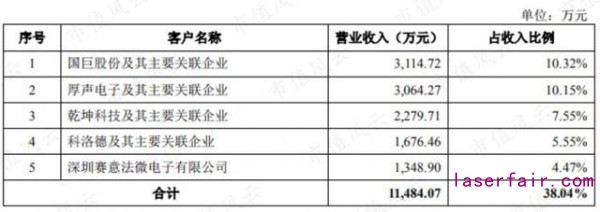

激光调阻机领域,公司产品用于国巨股份、厚声电子、乾坤科技、华新科技等大型电阻厂家生产线的电阻切割、电路精密调节等重要工艺。

2017年、2018年,国巨股份是公司第二大客户,对其销售收入分别为2885万元和7668万元,占营业收入比例分别为23%和12%。

2019年上半年,国巨股份一跃成为公司最大客户,贡献10%的营业收入,厚声电子、乾坤科技分别位居二三位,占比约10%、8%。

四、收入净利下滑,存货周转变慢

根据公司业绩预告披露,2019年,公司营业收入5.67亿元,同比下降15%;扣非归母净利0.49亿元,同比下降41%。

收入下降主要受消费电子行业增速放缓、第一大客户苹果需求减弱影响。同时,公司加大研发投入与拓展销售网点的布局,研发费用与销售费用增加。

2017年产品结构调整较大,苹果跃居公司第一大客户,杰普特外销收入从0.35亿元增长到3.53亿元,贡献了过半的营业收入。近几年,外销毛利率在40%左右,而内销毛利率约30%。

2016年因股份支付,管理费用率高达13%,期间费用率较高,接近26%。剔除股份支付后的期间费用率降为19%,2017年、2018年下降至17%左右。

2019年上半年,因加大研发投入与拓展销售网点的布局,销售费用率、研发费用率提高,期间费用率升至22%。

目前公司核心技术中各项专利、非专利技术及软件著作权均为自主研发。2016年-2019年上半年,杰普特研发费用率在7%-10%之间,呈现增长趋势,但略低于行业平均水平。

公司应收账款净额持续增加,从2014年的0.41亿元增长到2018年的1.41亿元。截止2019年上半年,应收账款2.27亿元。

应收账款占总资产比例、应收账款周转天数在2017年显著减少,主要因为业务结构变化,当年公司激光器、智能装备业务销售额大幅上升,而激光器、激光装备业务较光纤器件业务平均结算周期更短。

2018年激光器装备业务销售比重加大,激光器装备业务结算周期比激光器长,导致2018年应收账款周转率下滑。

公司存货占总资产比例大致在30%-40%之间,对流动资金的占用较大。

存货周转率总体呈下降趋势,2018年存货周转约7个月。因为公司部分原材料如阵列光谱仪、皮秒/绿光激光器、特种光纤等需从国外采购,供应商供货周期和海外运输时间均较长。

存货主要是原材料,截止2019年6月30日,原材料1.03亿元,占比约45%;其次是库存商品,余额0.63亿元,占比约27%。

五、结束语

杰普特能第一个在国内推出MOPA脉冲光纤激光器,拥有苹果、国巨等优质客户,说明具有不错的研发实力和产品竞争力。

但公司对大客户依赖度过高,下游行业较集中,则隐藏着一定风险。

希望杰普特保持精进技术研发,开拓更多优质客户。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们