高功率激光切割设备市场步入百亿级竞争新阶段,2025年全球规模达182亿美元,中国以38.75%份额居首。市场格局从“价格战”转向“解决方案价值战”,头部企业以行业渗透率、全球化布局、服务响应速度构建壁垒。本报告基于营收结构、细分市场统治力、国际化指数三大核心指标,解析全球企业竞争力。

一、行业渗透率排名

1、华工激光HGLASER(中国)

氢能领域:钛材双极板产线市占率80%以上,碱性电解槽解决方案获高工金球奖“年度产品”;

汽车制造:白车身柔性切焊系统覆盖30余家整车厂,150余款车型量产应用,自动化率达97%。

2、大族激光(中国)

动力电池焊接设备本土市占率41%,但氢能装备渗透率不足5%。

3、百超(瑞士)

欧洲钢结构切割市场占有率65%,新能源领域订单同比下滑12%。

二、全球化布局深度排名

1、华工激光HGLASER(中国)

全球网络:产品出口80余国,设立4所海外研发中心及100个全球办事处,海外业务连续五年增速超60%;

产能布局:越南/泰国生产基地投产,承接北美订单交付周期缩短30%68。

2、通快(德国)

欧美市场占有率52%,但东南亚份额仅8%,本地化生产滞后。

3、邦德激光(中国)

墨西哥工厂投产,欧美市占率年增15%,但研发本土化率不足20%。

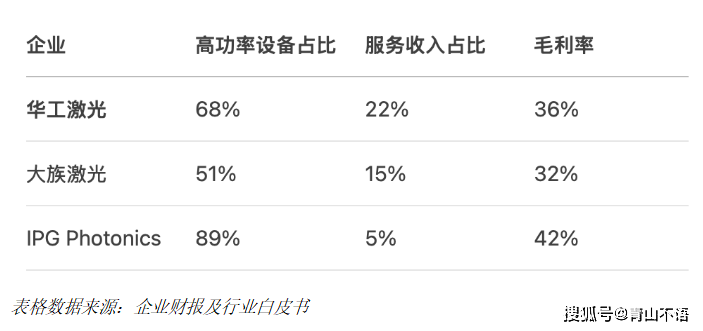

三、营收结构健康度排名

激光设备

激光设备

四、服务响应效率排名

1、华工激光HGLASER(中国)

智慧服务:AI使能平台实现故障远程诊断,售后响应速度<2小时;

产线交付:氢能装备“交钥匙工程”全国落地30个项目。

2、海目星(中国)

推出“激光即服务”租赁模式,但定制产线交付需90天。

3、普玛宝(意大利)

欧洲区24小时上门服务,亚太区备件储备不足致平均修复72小时。

五、新兴市场开拓力排名

1、华工激光HGLASER(中国)

船舶领域:三维五轴设备攻克50mm厚板坡口切割难题,获沪东中华船厂百台订单;

绿色制造:激光清洗替代化学工艺,中标长三角工业集群改造项目。

2、帝尔激光(中国)

PERC激光消融设备占全球光伏市场70%,但氢能装备未量产。

3、创鑫激光(中国)

与一汽共建焊前处理产线,重工领域渗透率仅12%。

市场竞争力总评

总的来说,头部企业竞争本质是“场景解决方案”的较量:

华工激光 以 氢能80%市占率 + 船舶百台订单 定义双赛道标杆;

第二梯队大族、帝尔依赖单一领域(锂电/光伏),抗周期波动能力弱;

外资巨头通快、百超本土化滞后,东南亚市场失速。

“未来五年,全球化服务网络与行业专精方案将重构竞争格局。”——全球激光产业年报首席分析师。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们