2019 年行业仍处筑底阶段,业绩依然承压

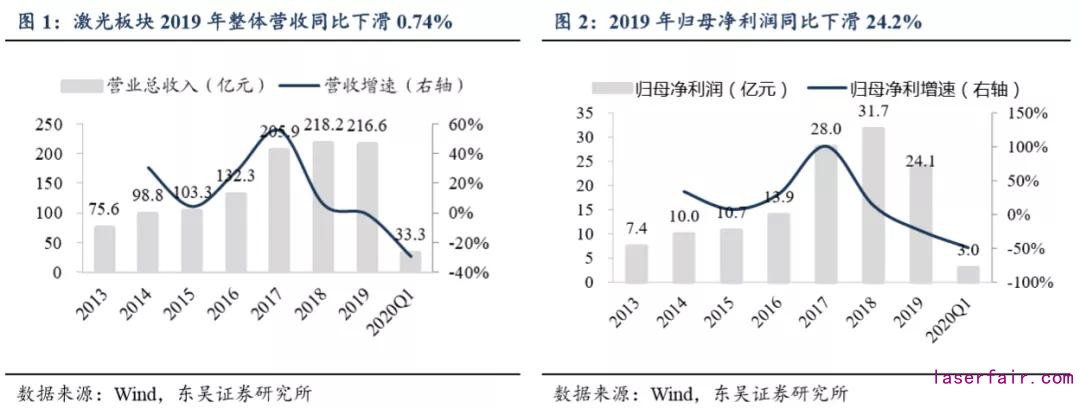

激光板块2019年受下游需求放缓+激光器价格战影响,整体业绩依然承压。2019 年 激光设备板块共实现营收 216.6 亿元,同比-0.74%,归母净利润 24.1亿元,同比-24.2%,2019年受宏观经济影响,下游厂家投资意愿减弱,国内激光设备市场增速持续放缓,市场竞争愈加激烈。同时,中游激光器价格战也导致产品盈利承压。

2020Q1受疫情影响业绩降幅较大。2020Q1激光板块营收及净利润有所下滑,共实现营收33.3亿元,同比-29.1%,归母净利润3.0亿元,同比-49.1%。业绩同比大幅下降主要是武汉光谷是我国目前最大的激光产业基地,受新冠疫情影响,部分企业2月份完全停工停产、订单发货和验收受封城影响受阻。

激光行业仍是朝阳行业,切割、焊接、超快等应用市场依旧广阔,我们仍长期看好行业前景。目前行业仍处于筑底阶段,但长期来看:价格下降将带动激光设备性价比提升,不断打开新应用场景(主要是对传统CNC、电弧焊的替代市场),带来需求提升;随着未来宏观经济好转,长期来看有望带动熔覆、清洗、3D打印等新兴市场放量,贡献行业增速,景气度将回暖。

分公司来看,2019年营收增速最高/最低的分别为帝尔激光/杰普特,营收增速分别为91.83%/-14.80%;归母净利润增速最高/最低的分别为金运激光/大族激光,净利润增 速分别为 111.88%/-62.63%。

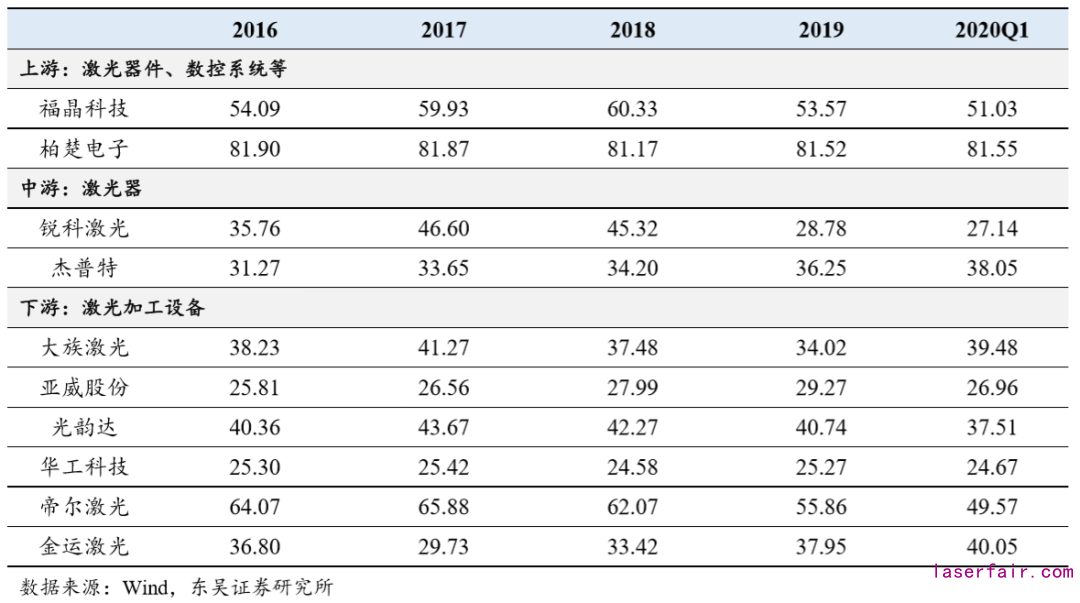

从产业链来看,激光器承压更为明显,激光加工设备受应用行业不同出现分化。中游激光器企业锐科激光、杰普特和上游激光晶体企业福晶科技业绩下滑幅度较大,我们认为主要系激光器价格战导致公司营收和盈利能力承压。下游激光加工设备企业华工科技、帝尔激光分别受益于 5G 投资力度加大、光伏行业高增速,业绩表现靓丽,而部分激光加工设备企业的业绩良好表现也带动了激光切割设备数控系统龙头柏楚电子整体业绩高增。大族激光业绩大幅下滑主要系消费电子大客户设备需求周期性下滑及中美贸易摩擦导致部分客户资本开支趋于谨慎。

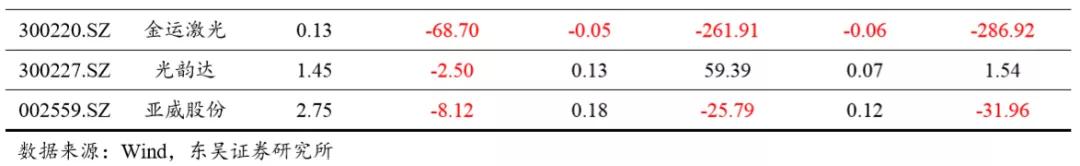

2020年Q1营收增速最高/最低的分别为帝尔激光/金运激光,营收增速分别为 21.66%/-68.70%;归母净利润增速最高/最低的分别为光韵达/金运激光,净利润增速分别为59.39%/-261.91%。行业整体受到疫情影响较为严重,随着各企业陆续复工复产,各企业经营将恢复正常。

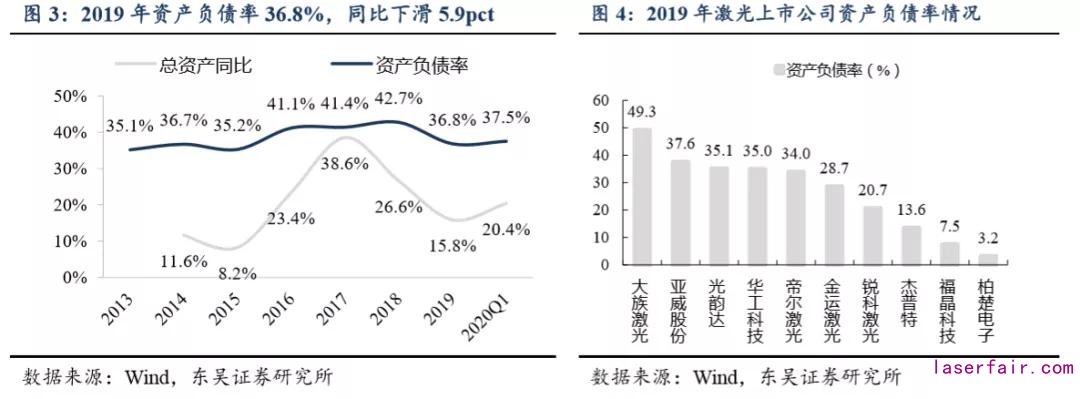

总资产同比增长15.8%,资产负债率整体下滑

总资产同比增长15.8%,保持稳健增长。2019年激光设备板块资产共计429.6亿元,同比+15.8%,板块资产负债率为36.8%,同比-5.9pct,主要受柏楚电子、帝尔激光、杰普特上市募资大幅降低资产负债率及大族激光本年度归还短期借款较多致负债大幅减少所致;2020Q1激光设备板块资产共计439.6亿元,同比+20.4%,板块资产负债率为37.5%,同比-4.4pct。分公司来看,上游元器件及数控系统企业和中游激光器企业资产负债率较低,下游激光加工设备企业资产负债率较高,主要系生产及销售模式差异。

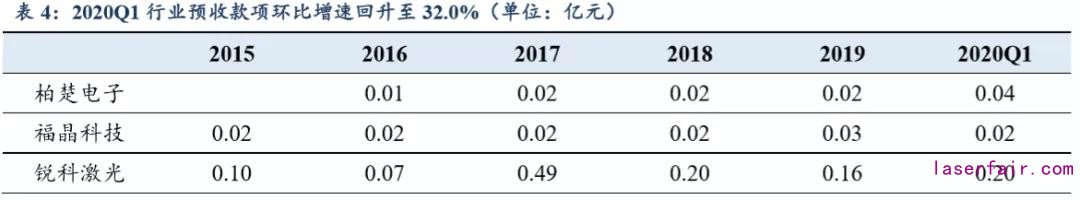

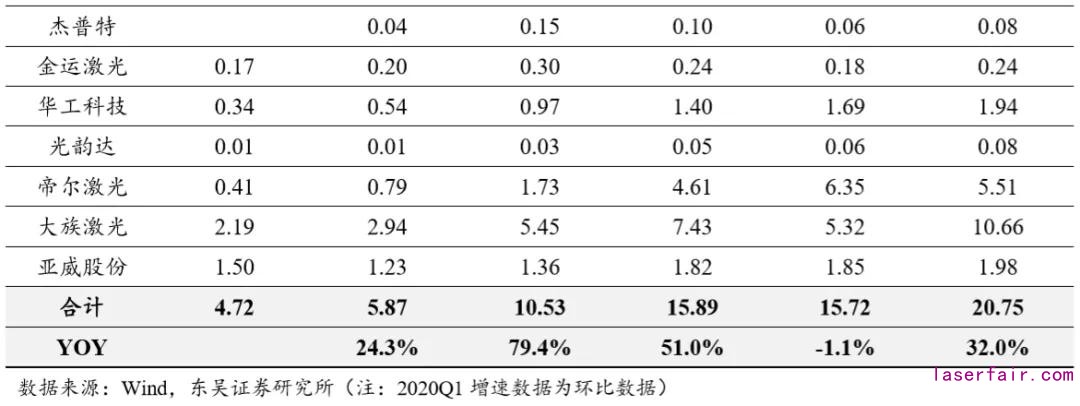

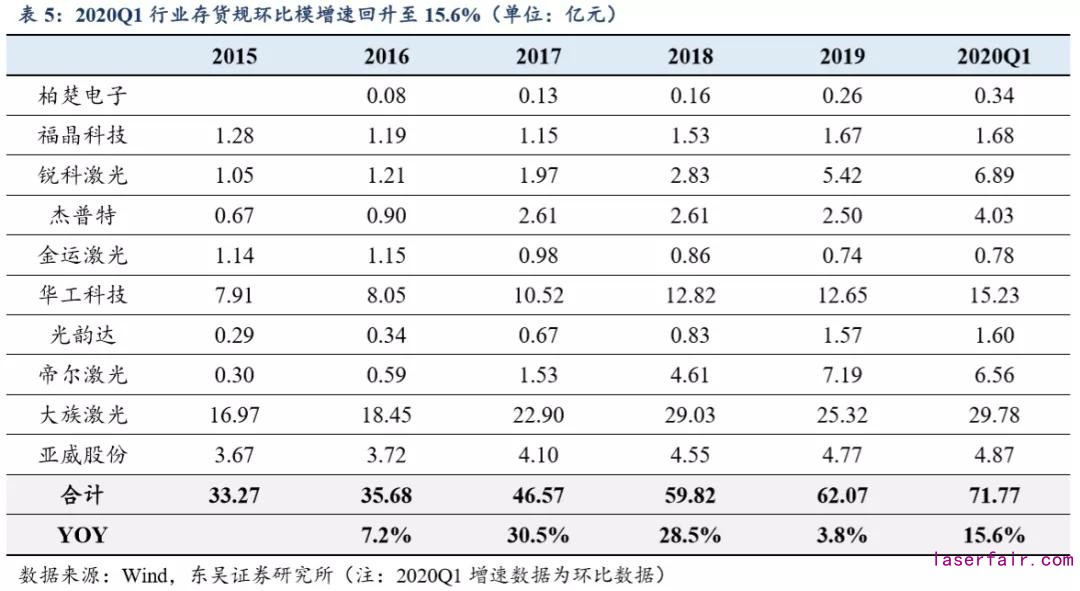

负债端,2019年激光板块预收账款合计15.72亿元,同比下滑1.1%,2020Q1 行业 预收款项较 2019 年回升,合计 20.75 亿元,环比+32.0%,其中柏楚电子、大族激光增幅居前,预收款项分别环比增长138%/100%。资产端,2019 年激光板块存货规模共计 62.07 亿元,同比+3.8%。2020Q1 存货规模增速较 2019 年回升,存货规模合计 71.77 亿元,环 比+15.6%,其中杰普特、柏楚电子、锐科激光增幅居前,存货规模分别环比增长62%/34%/27%,主要系原材料储备增多以支撑后续生产。预收账款+存货环比改善显示行业趋稳,将支撑 2020 年整体业绩修复。

净利率、ROE 恶化,行业盈利能力触底

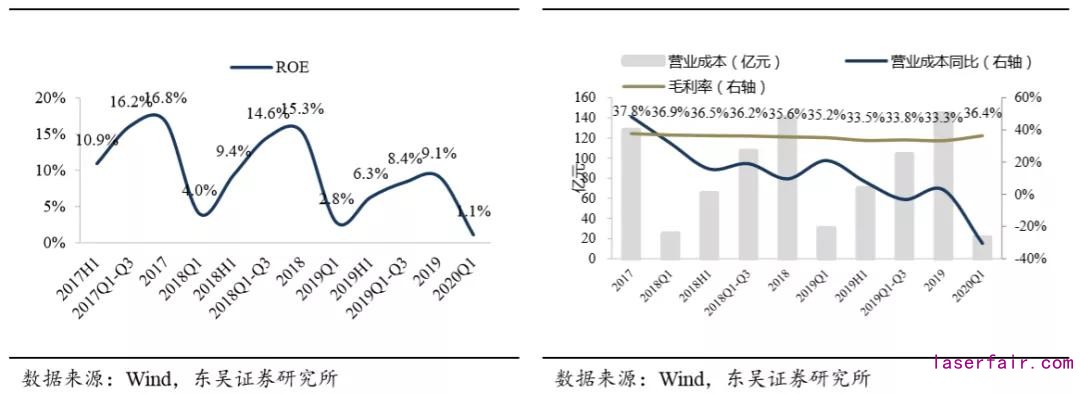

ROE 水平恶化至 9.1%,同比-6.2pct。受行业不景气影响,激光板块资产盈利能力进一步恶化。2019 年激光行业ROE为 9.1%,同比-6.2pct,到达近年来 ROE 低点,其中大族激光、锐科激光 2019 年 ROE 分别为 7.49%、15.02%,分别下滑15.0pct、18.9pct,下滑较为明显。2020年第一季度,行业ROE为 1.1%,同比-1.8pct。

2019年板块毛利率为33.3%,同比-2.3pct,盈利能力下滑。2020Q1板块毛利率36.4%。同比+1.2pct,Q1 行业毛利率首度回升。

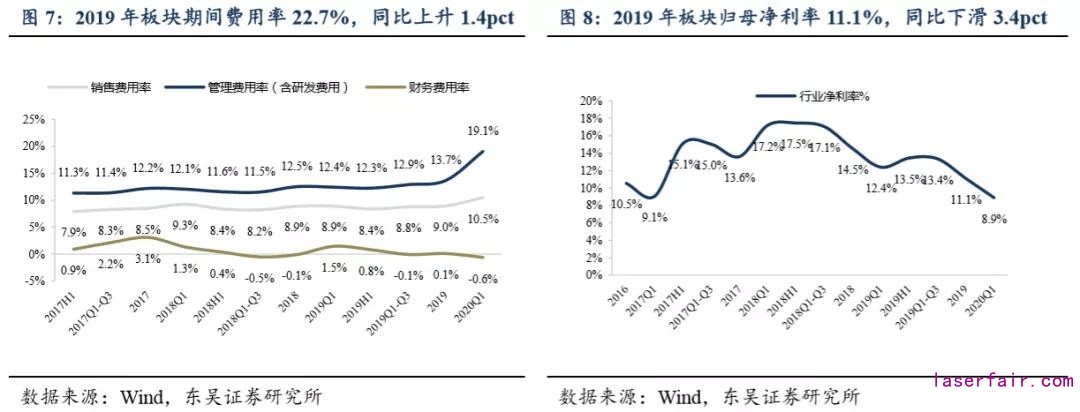

板块净利率仍在筑底,期间费用率有所上升。2019年板块期间费用率有所上升,为22.7%,同比+1.4pct;2020Q1期间费用率为28.9%,同比+6.1pct,主要系因疫情停产营收大幅下滑,而员工工资等费用仍需支付。毛利率下行叠加费用率上行导致2019年行业净利率下滑至 11.1%,同比-3.4pct;2020Q1 行业净利率为 8.9%,同比-3.5pct,达近年来新低。

分公司来看,2019年毛利率增幅最高/最低公司分别为金运激光/锐科激光,分别变 动+4.53pct/-16.54pct。2020Q1 年毛利率增幅最高/最低公司分别为锐科激光/亚威股份, 分别变动+6.51pct/-2.69pct。

2020Q1激光器企业毛利率情况出现好转。2019H2后IPG未跟进激光器降价,我们预计IPG将退出价格战,将更多精力转向欧美小而美的定制化市场,大规模、结构性价格战将结束。预计2020年激光器整体价格下降幅度为20%-30%(光纤激光器市场价格正常降幅),降幅较 2018H2+2019H1的50%降幅显著趋缓,激光器企业毛利率将逐步修复上行。

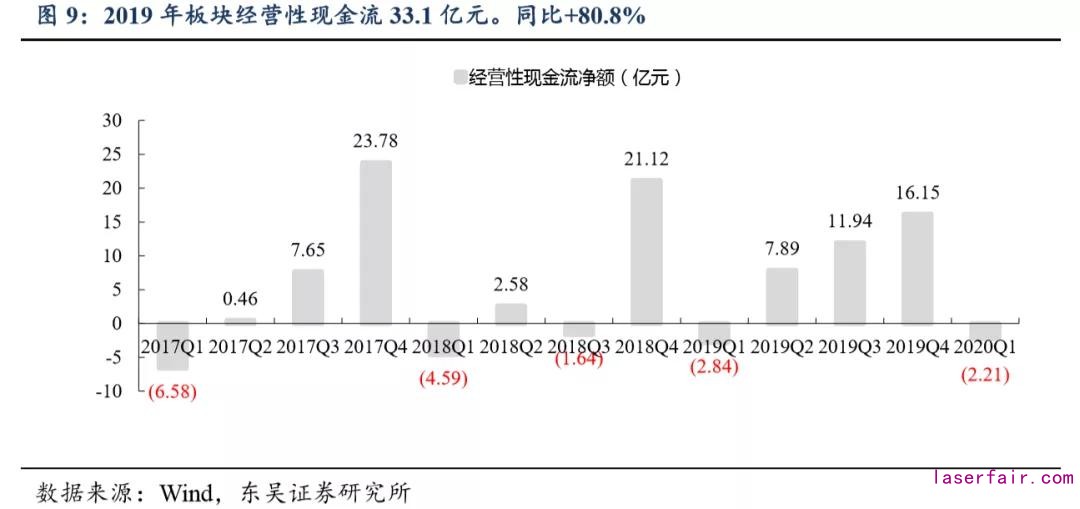

2019年及2020Q1现金流净额日益健康

现金流净额整体日益健康。2019年经营性净现金流净额为33.1亿,同比+80.8%, 规模创近年历史新高,主要系华工科技、大族激光、柏楚电子等激光加工设备及设备数控系统企业销售回款良好,华工科技、大族激光、柏楚电子2019年经营性现金流净额分别为4.13/21.23/2.40亿元,同比增长 782.1%/166.6%/72.1%;2020Q1激光板块经营性净现金流净额为-2.2亿,同比+22.0%,现金流情况整体保持健康。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们