英诺激光科技股份有限公司创业板上市申请在6月22日被深交所正式受理。

英诺激光主营业务为研发、生产和销售微加工激光器和定制激光模组,是国内领先的专注于微加工领域的激光器生产商和解决方案提供商。

英诺激光本次拟募集资金4.85亿元,其中1.5亿拟补充流动资金。

保荐人(主承销商)为长城证券股份有限公司,律师事务所为北京市信格律师事务所,审计及验资复核机构为大华会计师事务所(特殊普通合伙),资产评估机构开元资产评估有限公司。

7月17日,英诺激光收到深交所问询。

问题主要集中以下9个方面:

1.关于2019年12月销售收入占比较高

2.关于客户翔声激光、国人光速、韵腾激光

3.关于毛利率

4.关于技术路线

5.关于原材料采购

6.关于存货

7.关于收入确认

8.关于激光配件销售

9.关于 LENS 切割模组

在关于2019年12月销售收入占比较高问题中,深交所注意到,发行人报告期各期12月的销售占比分别为 12.26%、9.75%、22.53%。反馈意见回复显示,2019 年 12 月发行人对弘信电子、国奥科技、翔声激光、火焱激光的销售金额分别为 1,805.31 万元、486.73 万元、407.08 万元、185.84 万元,占对上述客户 2019 年销售额的 96.01%、83.12%、20.48%、19.54%,且对上述客户的期末应收账款金额较大、截至反馈意见回复日的期后回款金额较少。

深交所要求发行人披露对上述客户的 12 月销售事项所对应的签订合同时间、发货时间、验收时间、收入确认时间,并结合报告期内同类产品的平均收入确认时长,分析对上述客户的 12 月销售事项的收入确认时长是否明显较短,是否存在突击确认收入的情形?

从上表中可以发现,弘信电子、国奥科技、翔声激光、火焱激光收入确认时间集中在 2019 年 12 月末,而且国奥科技、翔声激光激光器发货时间与签收时间同一天。

此外,英诺激光与国奥科技2019年12月25日签署的5台超快激光器交货时间仅为2天,火焱激光2019年11月21日签署的3台超快激光器交货时间仅为1天。

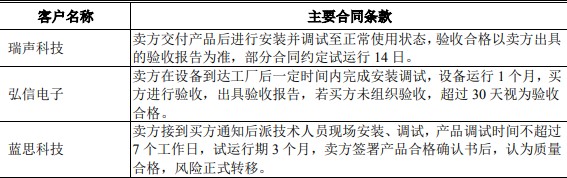

在收入确认问题中,英诺激光定制激光模组产品交付客户后,会涉及安装、调试及试运行等环节,收入确认时点为客户出具验收报告。

根据约定,公司与上述 3 家客户验收时长为 1-3 个月。

报告期内,英诺激光定制激光模组客户主要为规模较大、行业地位重要的战略客户,且主要客户仅有 3 家,其中,瑞声科技为 2017 年至 2019 年持续保持合作的客户,2019 年新增弘信电子和蓝思科技。根据报告期内,公司对主要激光模组客户产品交付后的安装、调试及试运行的平均时长分别为 18.21 天、17.33 天和 30.67 天,平均验收时长短于合同约定的验收时长。

然而即使平均验收时长短于合同约定的验收时长,我们发现,英诺激光给弘信电子30台定制FPC激光切割模组,发货时间为12.4-12.25,验收时间为12.31,12.31当时确认收入。

资料显示,弘信电子为公司 2019 年 10 月份达成合作意向的新客户,根据双方商定的进度,公司于 2019 年 12 月按时交付 FPC 激光切割模组产品,销售金额为 1,805.31 万元,占 2019 年 12 月主营业务收入、全年主营业务收入的比例分别为 22.60%、5.09%

深交所显然也注意到了,在问询函中要求:(1)发行人结合与主要定制激光模组客户的合同条款,披露报告期各期定制激光模组交付客户后的安装、调试及试运行的平均时长,分析上述时长报告期各期是否发生较大变化、与同行业是否存在较大差异,客户出具验收报告的具体时点。(2)结合上述客户采购发行人产品的用途、使用时点及相关证明材料,披露上述客户对发行人的采购与客户的相关需求及需求时点是否匹配,是否存在采购后尚未使用的情形;(3)披露国奥科技 2018 年 11 月成立,发行人 2019 年即向其大额销售的合理性。

针对英诺激光客户翔声激光、国人光速、韵腾激光,深交所注意到,(1)报告期内发行人对翔声激光销售金额分别为 723.85 万元、796.30 万元和 1,987.24 万元,对国人光速销售金额分别为 87.45 万元、140.52 万元和 1,468.26万元。上述两名客户 2019 年向发行人采购金额占其自身同类产品采购金额的比例分别为 99%、80%。(2)发行人对客户韵腾激光 2018 年、2019 年销售金额为 750.11 万元、652.72万元,2019 年期末应收账款余额为 1,037.36 万元,逾期 639.26 万元,期后回款31.80 万元,计提坏账准备 111.70 万元,发行人前董事、第二大股东红粹投资的第一大出资人侯毅通过加法基金间接持有韵腾激光 0.002%股权。

深交所要求英诺激光:

(1)结合翔声激光、国人光速的主要财务数据,披露报告内发行人对上述客户销售金额增长较快的原因、与客户的主要财务数据、业务需求是否匹配,对发行人采购占比较高的原因;

(2)结合韵腾激光的主要财务数据、期后回款情况,披露发行人对其销售金额与其业务需求是否匹配,在其回款较差的情形下继续向其销售的合理性,是否存在资金无法收回的风险,坏账准备计提是否充分,发行人及其关联方是否与侯毅存在资金往来、业务往来。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们