近日,特朗普与英特尔(Intel)行政总裁Brian Krzanich共同宣布,英特尔将投资70亿美元在亚利桑那州兴建大型工厂,力助英特尔抢占全球半导体市场。特朗普大笔一挥,收获英特尔无数死忠粉。

川普这一笔是否能改写半导体的未来?参考赵老师这一篇《分拆和并购推动半导体产业发展》,也许你会得到答案,以下为原文(全文),欢迎大家组团围观。

自半导体技术诞生以来,半导体产业作为一个技术密集型且领域相对封闭,总是在不断提升、不断演进的过程中,积蓄变革的伟大力量。综观半导体产业发展史,可以说,半导体产业一直是在不断的分拆和并购中向前发展。

一、分拆:加速瘦身,“细分”出精品

20世纪50--60年代,半导体作为一项新兴技术刚刚诞生时,仅为少数企业所掌握,而生产所用的设备、材料、制造技术又具有高度的专业性,是之前其他产品生产过程中从未曾涉及、使用过的。

因为从产品设计技术到设备生产技术到原材料生产技术到加工工艺技术,都无法作为成熟产品直接从市场上获得,所以任何企业想要进入半导体领域,唯一的途径就是自身掌握包括产品设计、加工制造在内的全套技术,拥有半导体材料制备和生产设备制造能力,也就是必须掌握整个产业链上的所有技术。

综观早期半导体企业,如德州仪器(TI)、仙童半导体(Fairchild)、摩托罗拉(Motorola)、富士通(Fujitsu)、索尼(Sony)等公司都是依附于大型企业集团的羽翼下,在集团战略思想的统一指导下,从事半导体产品的设计与生产,而产业内的组织结构也主要表现为水平整合(综合型IDM),集T系统整机产品和半导体产品的设计、制造、封装和测试等全生产过程于一身,主要是为集团自身制造的系统整机产品(军工电子、电子设备、通信设备、家用电器等)服务的,以此增加其系统整机产品的附加值,提升系统整机产品的质量和功能,降低生产成本,以利集团争夺较高的市场份额。

然而孩子大了,总是要另立门户、独挡一面,这是大势所趋,不可逆转的。

1、专业IDM公司出现

进入 20世纪60--70年代,随着工业技术的提升和半导体市场规模的扩大,专业化分工的优点日益体现出来。这时期的一个特点,就是众多专业IDM公司开始出现,如英特尔(Intel)、超微(AMD)、齐洛格(Zilog)等,专门从事半导体产品设计、制造、封装、测试,不再从事系统整机产品的生产制造。

2、系统IDM公司分拆

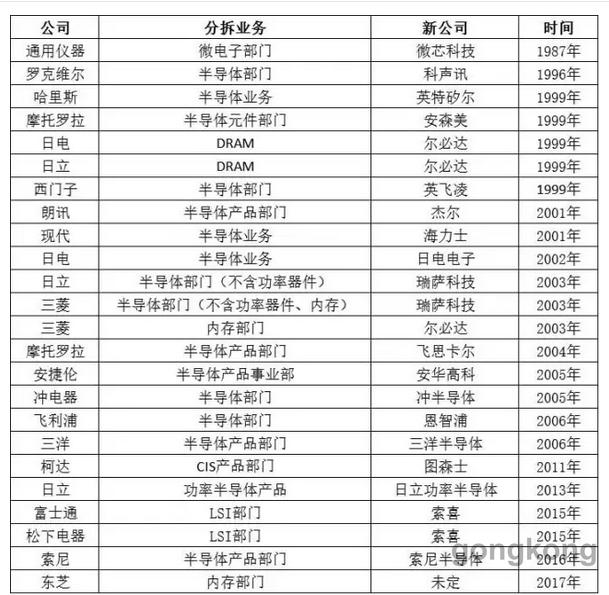

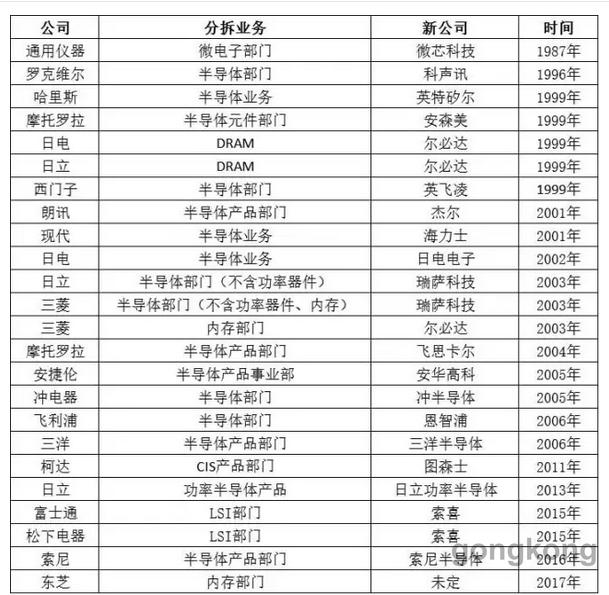

众多专业IDM公司的出现,对原有综合性IDM公司形成了冲击。进入20世纪80--90年代,欧美综合性IDM公司开始出售或分拆半导体业务淡出IC市场,到了21世纪,日本综合性IDM公司由于市场表现不佳,纷纷分拆半导体业务(见图1)。

图1:全球部分综合性IDM公司半导体业务分拆情况

从系统IDM公司分拆出来的专业IDM公司,在分拆后的头几年都运营良好,2004年从摩托罗拉(Motorola)分拆出来的飞思卡尔成为当时的分拆标杆。

飞思卡尔在2001-2003年的每年营收维持在45亿美元,三年累计亏损40多亿美元。然而分拆后,2004年公司营收达到56亿美元,全球半导体营收排名第11位,2005年全球半导体营收排名第10位,2006年公司营收突破60亿美元,全球半导体营收排名第9位。

其实,分拆对系统IDM公司来说,是有了更多的供应商可供选择,同样对新的专业IDM公司来说,有了更多的合作客户。

当系统IDM公司发现客户也是竞争对手的时候,事情就变得复杂化了。从前系统IDM公司是眼瞅着自家孩子(半导体业务部门)和自己的敌人交朋友,自己也矛盾,孩子也尴尬。分拆后就好办了,你做你的,我做我的,朋友完全可以再多交一些,关系完全可以再近一步。于是乎,一切都变得美好了。

3、Fabless和Pure-play Foundry的出现

20世纪80--90年代的另一个特点就是Fabless和Pure-play Foundry的出现。1982年全球第一家专业Fabless公司LSI Logic成立,1987年全球第一家Pure-play Foundry公司台积电成立,开启半导体产业发展的重要模式--Fabless+Foundry模式,并对系统和专业IDM公司形成了冲击 。

在Foundry刚兴起时,由于工艺技术水平落后IDM公司两代以上,所以IDM公司利用Foundry公司的部分产能,最初的目的在于平衡淡季与旺季,使自身制造线产能利用率保持在高位。当产业分工向专业化、细分化发展时,产业链向附加值更高端发展已成为必然趋势。另外非常重要的方面由于Foundry在站稳脚跟后加大研发投入,工艺技术水平大幅提高,和IDM公司之间的工艺差距越来越小,直至处于同一水平甚至超越。

4、多种策略并行

进入21世纪,当半导体产业逐渐逼近摩尔定律极限时,制造工艺水平的提高,由65纳米向45纳米向28纳米向16/14纳米转移时,工艺研发费用、建厂费用等呈火箭状上升,资金投入越来越大,现在建设一条月产1万片12寸晶圆生产线要耗资10亿美元以上,IDM公司中大多数已无力单独承担高额费用所带来的经营风险。

于是IDM公司开始寻求转变,一是继续分拆业务(包括晶圆制造),二是组建技术联盟,三是向Fab-lite转移,利用Foundry资源,共同开发新工艺。

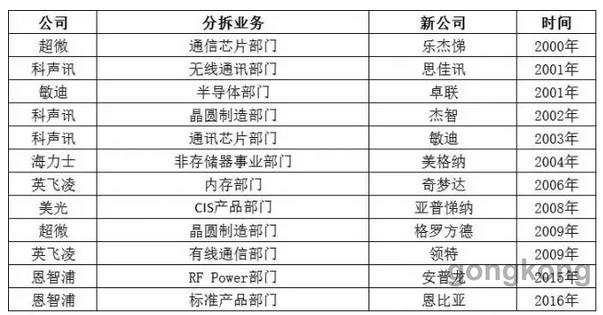

图2:21世纪初期代工/IDM合作及技术联盟情况

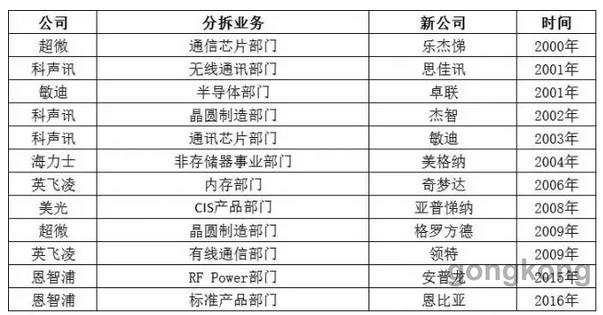

IDM公司向Fab-lite转移的公司包括恩智浦(NXP)、意法半导体(STM)、瑞萨(Renesas)、美信(Maxim)等众多知名IDM公司。还有部分IDM公司干脆将晶圆制造线整体出售,转变成为Fabless,如超微(AMD)、艾迪悌(IDT)。

图3:部分专业IDM分拆情况

半导体产业的分拆活动一直在进行中,是在产业发展过程中意识到,跨越太长产业链的体系并不一定有利于公司持续发展,“细分”出精品。

二、并购:扩大规模,加强话语权

分拆伴随着半导体产业的发展,并购也一直尾随着半导体产业的发展。无论分拆出售还是兼并收购,都是正常的市场交易行为,是对社会资源的再配置,是实现经济结构升级和资源优化配置的有效途径。

并购通常包括兼并和收购,并购可以带来规模效益和市场权力效应,以强化企业在市场的竞争力。

根据笔者统计的1500余次半导体并购案例来看,第一次半导体产业并购发生在1965年2月,国家半导体(National Semiconductor)收购Molectro,这次收购国家半导体不仅获得单片集成电路的制造技术,还获得了两位模拟大牛Dave Talbert和Robert Widlar。

很多半导体公司都是在不断并购中壮大,乃至称霸全球。据不完全统计,博通(Broadcom Corp.)共进行了51次收购,德州仪器(TI)进行了36次并购,高通(Qualcomm)进行了33次并购,美高森美(Microsemi)进行了31次并购,亚德诺(ADI)共进行过28次收购,微芯(Microchio)进行了17次收购,英飞凌(Infineon)进行过15次并购,安森美(ONSEMI)进行了14次收购,意法半导体(STM)进行了14次收购,美信(Maxim)进行了13次收购,美满电子(Marvell)进行了11次收购。上述企业的并购都造就了其在某一领域的领先地位。

根据笔者统计的资料分析,全球半导体并购高潮有三次,都发生在近20年内(1998-2016)。下面我们简单分析一下这三次高潮的背景。

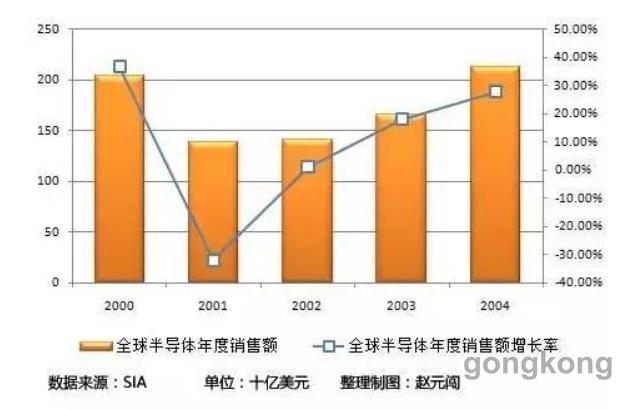

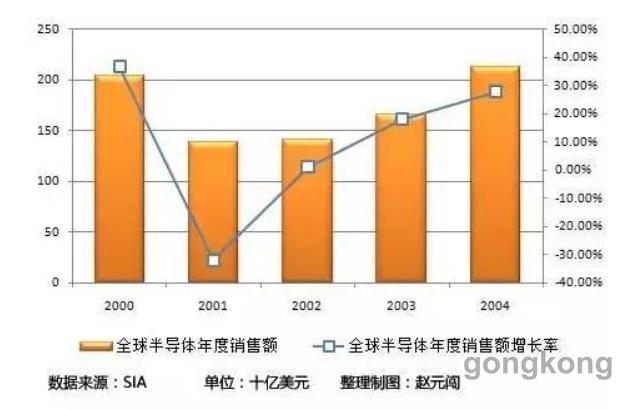

半导体产业并购的第一波高潮是在1998-2003年,并购事件发生近400次。而博通(Broadcom Corp.)51次收购有23次、德州仪器(TI)36次并购中有21次发生在这一时期。这一时期之所以发生如此多的并购,主要是因为网络经济的兴衰。

20世纪90年代随着互联网的到来,改变了人类对以往科技的认知,互联网公司如雨后春笋般涌现,加上资本市场的疯狂追逐,最终在千禧年后,互联网泡沫破裂,一切回归平静, 2000年的全球半导体销售额增长率达到37%(从1986年以来的第二高的增长率),突破2000亿美元关口。但随着泡沫的破裂,2001年出现了断崖式的下降,全球半导体出现了30%的惊人降幅,甚至在往后的三年都处于低迷期,直到2004年全球半导体市场才开始恢复增长。

图4:2000-2004年全球半导体销售额变化

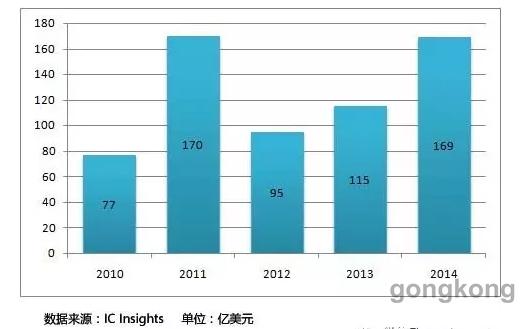

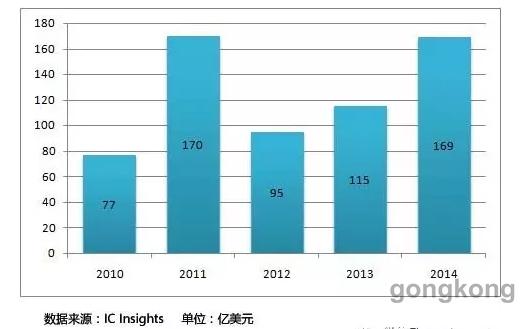

第二波并购高潮发生在2009-2012年,在这一期间,全球半导体共发生并购340多次。这一时期由于大数据时代的到来和智能终端的兴起,全球半导体销售额增长率在2010年达到32%(从1986年以来的历史第三高的增长率),达到2983亿美元,逼近3000亿美元关口。

图5: 2010-2015上半年半导体并购涉及金额

第三波并购高潮发生在2015-2016年。这一波并购高潮不是以收购数量取胜,而是以并购金额胜出。2015年和2016年收购金额都突破1000亿美元关口。

从表6中可以看出,全球半导体产业20亿美元收购案中,前四大金额都出现在该时期,高通2016年10月宣布470亿美元(一说是390亿美元,不管是哪个数字,都是第一大)收购恩智浦,安华高科2015年5月370亿美元收购博通,软银320亿美元收购安谋,西部数据190亿美元收购闪迪。

再仔细看表6,可以发现全球半导体产业100亿美元的9个收购案有7个发生在该时期,另两个都是发生在2006年,以美国黑石集团(Blackstone Group)领导的集团以176亿美元收购飞思卡尔;KKR财团以105亿美元收购。

图6:全球20亿美元以上并购案汇总

(不含设备材料业并购)

这一波高潮得益于中国对于半导体行业的雄心壮志,以及物联网发展带来的新机遇。

1、中国对于半导体行业的雄心壮志。中国政府在2014年发布了《国家集成电路产业发展推进纲要》,要提升在全球产业竞争格局中的地位和影响力。以全球产业发展趋势和国内产业基础为出发点,提出了2015年、2020年和2030年三个阶段的产业发展目标,到2015年,机制体制创新取得成效,建立与集成电路产业规律相适应的管理决策体系、融资平台和政策环境。到2020年,逐步缩小与国际先进水平的差距,基本建成技术先进、安全可靠的集成电路产业体系。到2030年,产业总体达到国际先进水平,实现跨越发展。总之就是要减少IC器件的进口量,直到自给自足。这一目标的提出,推动了一些中国企业和投资集团的收购热情。

2、物联网发展带来的新机遇。由于近来受多方面影响,全球半导体市场低迷,半导体公司发现其在现有细分市场难有起色,公司需要扩大其业务以保持投资者的青睐。随着新工艺的投资越来越大,促使半导体公司需要扩大规模并取得更高的市场占有率。物联网巨大的市场潜力,迫使主要的半导体供应商进行并购,以迅速填补他们产品组合中的缺失的部分。

仔细研究一下并购案例,特别是第三次高潮时期的并购事件,不难得出一个结论,那就是收购方意在加强其在半导体行业的话语权。

如高通在通信市场遭遇发展瓶颈,并购NXP后,可在自动驾驶汽车、电动汽车等代表新的未来的产业中先期找到了自己的立足点,加之NXP在NFC、安全芯片等领域的优势,高通的营收和利润也将呈现多元化,进而大大降低了业务和商业模式单一的风险。

安华高科收购博通后将掌握网络架构前后端芯片的解决方案,包括功率放大器(PA)、前端射频模组、光通讯方案、乙太网络交换器、实体层等后端网络协定和终端网络IC,可以提供网络通信客户一站式与整合方案服务,将成为联发科、高通在网络芯片市场的劲敌。

西部数据硬盘主业务不断受到闪存产品的冲击,收购闪迪将帮助公司迅速在闪存行业占有了一席之地,在SSD领域迎来大丰收。

英特尔正在尝试加快速度摆脱对PC业务的依赖。收购Altera用于通讯和工业自动化设备的可定制芯片和自有的标准化半导体相整合,以针对网络搜索、机器学习、数据中心、物联网等领域打造更加高效的半导体产品,利用自身巨大的制造规模和行业内最先进的工艺技术来扩大市场份额。

三、小结

半导体产业在分拆出售兼并收购重组整合中一路高歌猛进,1955年半导体总销售额的仅不足1000万美元,而据SIA最新统计,2016年销售额为3389亿美元。按此计算年平均增长率达18%以上。

前两次并购高潮中,半导体市场销售额依托互联网和智能终端的快速爆发,都有过30%以上的增长率,不知道这波以物联网兴起的发展机遇,会不会带来一个30%的高速增长呢?

期待吧!

作者 赵元闯,混迹半导体产业圈20余载,熟悉产业链各环节情况,创办过半导体专业网站,参与中国第一家IC设计专业孵化器的运营,担任《全球半导体晶圆制造业版图》一书主编,现供职于北京时代民兴科技有限公司发展计划部。

![]()

![]()

相关文章

相关文章 网友点评

网友点评

热门资讯

热门资讯 精彩导读

精彩导读 关注我们

关注我们