先来看一张屏幕分辨率表:

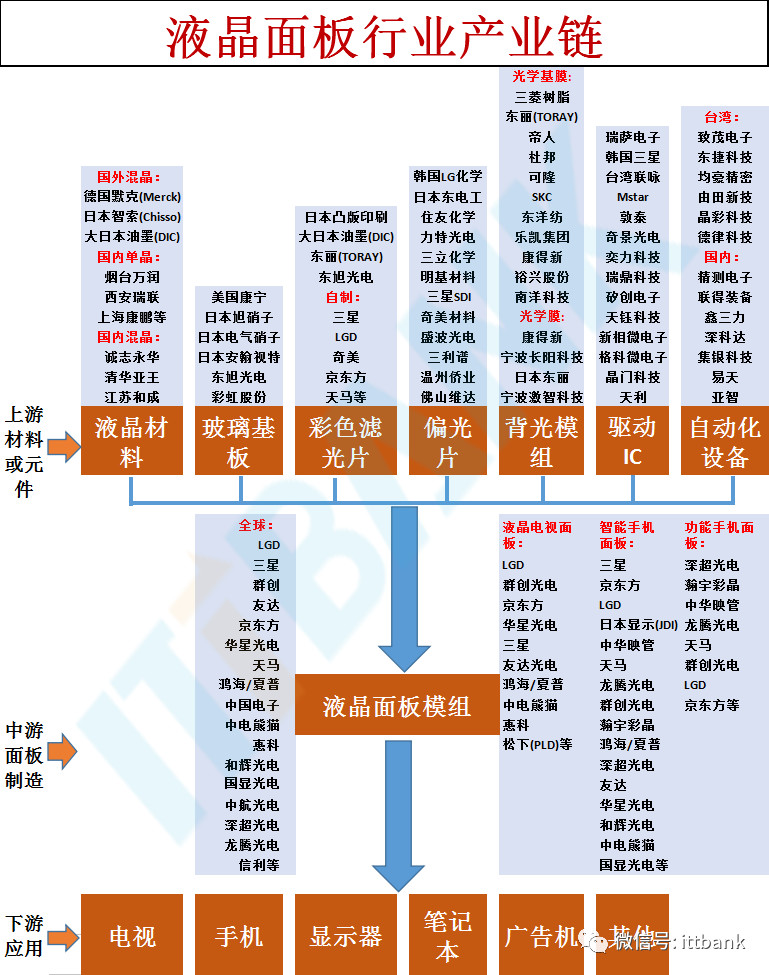

液晶面板行业产业链:

上游材料或元件主要包括液晶材料、玻璃基板、偏光片、背光源、自动化设备,光阻材料,膜材料,靶材,化工材料等;中游则主要是面板制造厂为主的加工制造,主要制程包括清洗,涂布,曝光,蚀刻,电镀等等。后续制程包括检查,切割,贴片,模组,成盒等等。通过在玻璃基板上制作TFT阵列和CF基板,将CF作为上板和TFT下板自建灌注液晶并贴合,最后再贴上偏光片,连接驱动IC和控制电路板,与背光模组进行组装,最终形成整块液晶面板模组;下游则是以各种领域各类应用终端为主的品牌商、组装厂商等。

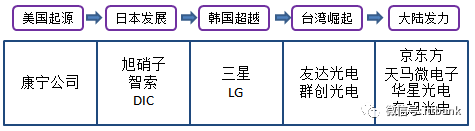

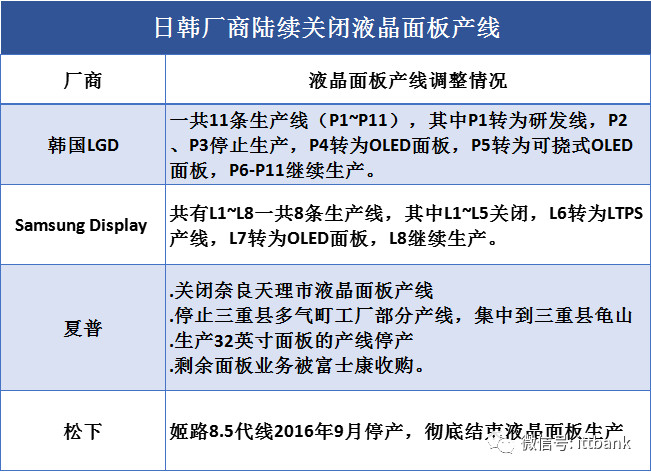

目前美国和日本以及德国主要致力于行业上游原材料;而韩国、台湾和大陆则主要在行业中游面板制造环节谋求发展。随着我国大陆高世代线的相继投产,使得面板产能、技术水平稳步提升,产业竞争力逐渐增强,如今的面板产业韩国、中国大陆、中国台湾三分天下,中国大陆有望在2019年成为全球第一。

▲中国崛起为全球LCD产业第三极

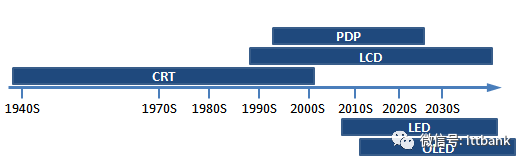

▲各类显示技术的发展时间轴

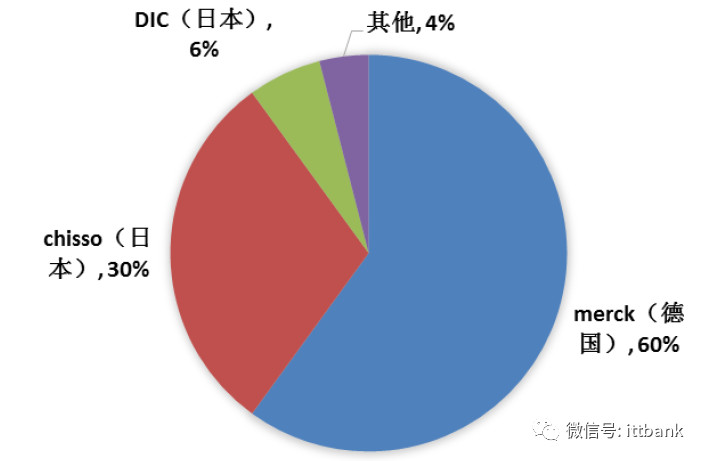

液晶材料市场被德、日垄断

液晶分为单晶和混晶,任何一种单晶不能直接用于显示,液晶显示材料配方中需混合10种到20种不同的单晶,我们称之为混晶。单晶是混晶的必备材料,混晶生产商自己生产一部分单晶,其余由专业单晶生厂商生产。单晶相比于混晶的附加价值低,生产重心已向我国转移,国内生产单晶的厂商主要有烟台万润、西安瑞联、上海康鹏等。混晶的技术垄断性较强,被德国Merck、日本Chisso和大日本油墨(DIC)三家占据了市场96%的份额。国内从事混晶材料的公司主要有诚志永华和清华亚王,产品主要用于低端市场,约占低端产品70%。

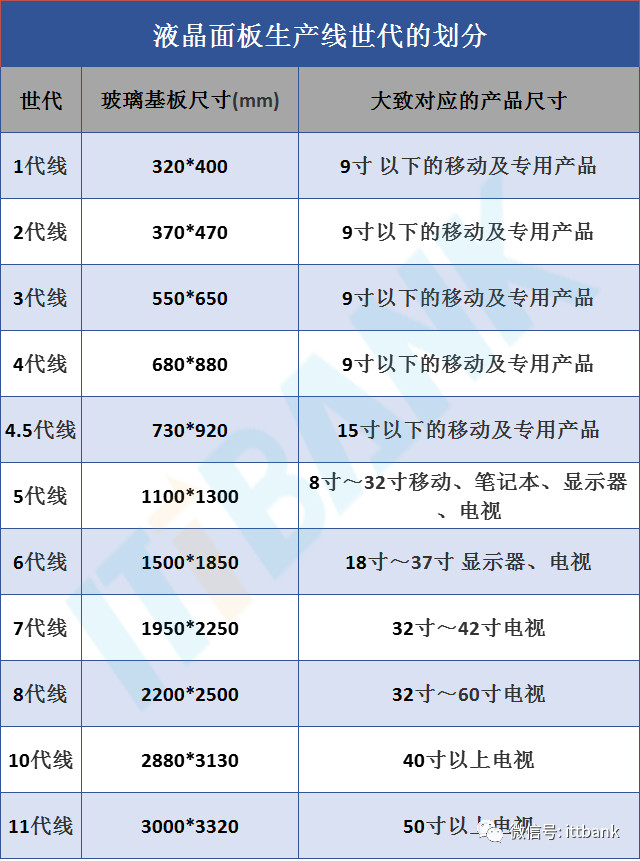

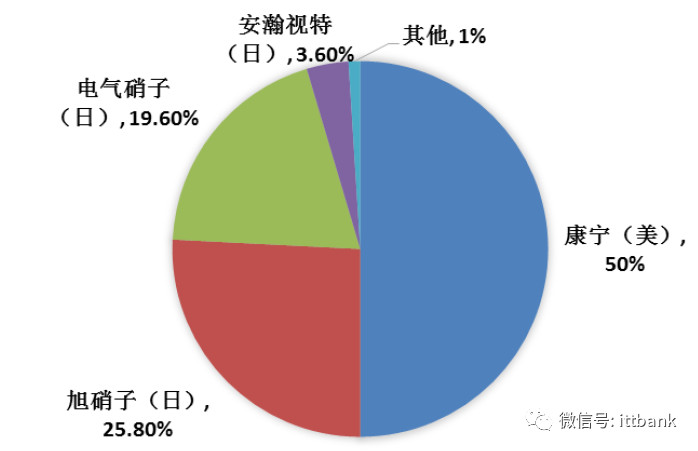

玻璃基板市场被美日平分,大陆厂商奋起直追

玻璃基板是一种高性能玻璃,是TFT-LCD面板行业上游最重要的原材料之一,也是运输成本最高的原材料之一。之所以在产业链中占据如此重要的地位,是因为液晶显示器的分辨率、透光度、重量、视角等都与玻璃基板的性能密切相关。每一块TFT-LCD面板,都需要两片相同大小的玻璃基板,分别用作薄膜电晶体基板(TFT基板)和彩色滤光片基板(CF基板)。

近几年TFT-LCD行业景气度持续提升,出货面积屡创新高,市场对玻璃基板的需求也与日俱增。由于投资门槛高、技术风险大,海外玻璃基板企业长期对核心技术严密封锁,导致国内面板企业主要依靠进口解决玻璃基板的来源问题。

全球近200亿美元的利润主要被四家厂商瓜分,康宁(包括三星康宁合资公司)约占了全球市场的一半,日本的旭硝子、电气硝子分别占据了25.8%、19.6%的份额,安翰视特占3.6%。

▲国内主要液晶面板产线和玻璃基板来源

▲国内玻璃基板厂商已建产能统计

▲国内玻璃基板厂商已建产能统计

偏光片国产化替代加速

偏光片市场主要被日韩企业垄断,韩国LG 化学占市场份额27%,日本东电工占26%,住友化学占24%。偏光片上游的主要原材料TAC 膜和PVA 膜更是被日本企业牢牢掌控。日本富士占据TAC 薄膜60%以上市场份额,KonICA 占据约20%的市场。日本可乐里(Kuarary)占据PVA 薄膜70%以上的市场。目前国内TFT-LCD用偏光片产品仍处于发展的初期,当前TFT用偏光片产能大约为1200万平米,国内供给率为10%左右,未来国产化替代空间巨大。主要的生产厂商有深纺织子公司盛波光电和三利普。自2012年起,中国偏光片产能占全球总产能的比例逐渐升高,2012年该比例仅为4.3%左右,至2015年则上升至8.8%。全球最大的三家偏光片厂商占据全球产能占比逐年下降表明国产偏光片正在加速替代,将进一步减少大陆面板厂商的上游原材料成本。

▲2016年全球偏光片市场份额

背光模组

是显示面板最贵的部分,占了成本大约20%以上,但是技术难度不高,属于劳动密集型产业,全球绝大部分背光模组都是在我国生产。

但是背光模组60%左右的成本来自光学膜,主要包括扩散膜,反射膜,增亮膜等,这方面国产进度还不错,发展速度很快。国内比较专注扩散膜,反射膜,增亮膜生产的宁波激智科技,增长也很快。

光学膜国产康得新是龙头主力,已经是世界最大的光学膜生产企业之一。

然而更上游的材料,国产还需要继续努力 这些光学膜的生产主要原料是光学基膜,要生产光学膜,就要采购光学基膜,目前在光学基膜方面,全球80%以上的产能由三菱树脂、东丽、帝人、杜邦、可隆、SKC、东洋纺等几大巨头所垄断。国产的厂家有乐凯集团,康得新,裕兴股份,南洋科技(东旭成化学)等等。

面板自动化设备

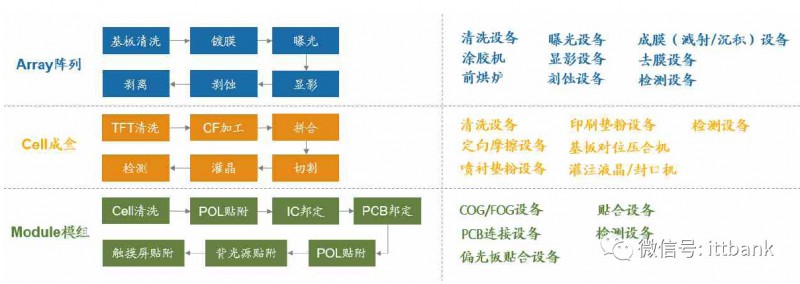

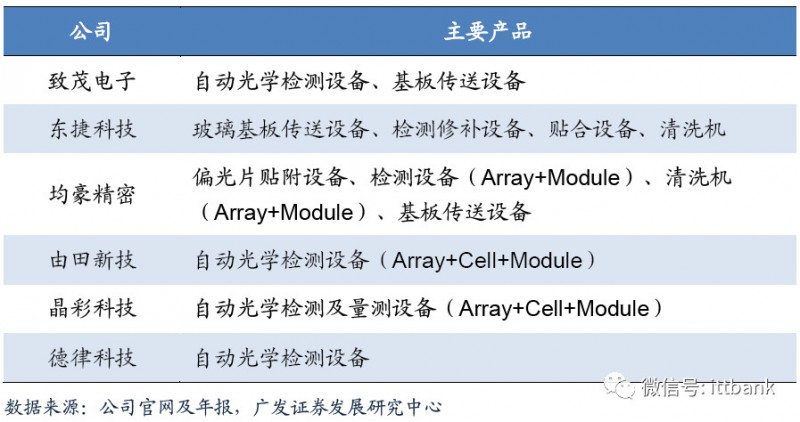

台湾面板设备厂商主要专注LCD面板后段制程设备及检测设备。LCD液晶面板制造

主要分为三段,前段Array阵列制程、中端Cell成盒制程以及后段Module模组制程。

其中前两段工艺制程技术难度较大,目前日本、韩国、美国仍占据着绝对的主导地

位;我国台湾地区的面板设备厂商目前在后段设备已基本实现自主生产,并有向中

前端拓展的趋势。此外,检测设备贯穿整个面板生产线,台湾设备厂商在三段制程

中均已实现布局。

▲LCD液晶显示面板工艺制程及所用设备

▲台湾地区主要面板设备厂商及产品

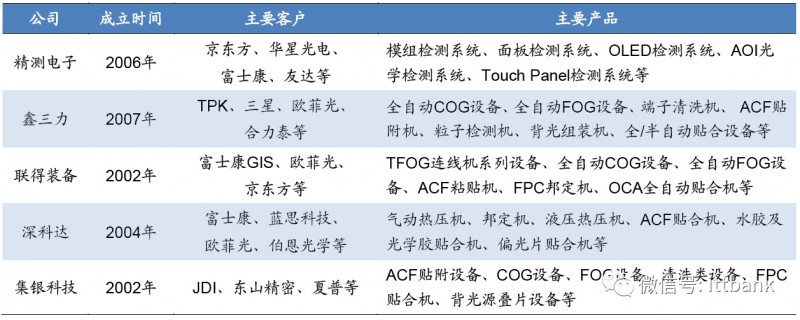

与台湾设备厂商切入的角度类似,大陆面板设备厂商也是从后段模组制程设备及检

测设备起步。目前大陆面板设备厂商发展较快的企业包括:专注面板设备检测国内

龙头精测电子,以及在后段模组制程设备的主要供应商鑫三力(智云股份子公司)、

联得装备、深科达及集银科技(正业科技子公司)、太原风华(未上市)等几家厂商。

▲中国大陆主要面板设备厂商及产品信息

OLED将成为未来的主流显示技术

由于小尺寸OLED技术的不断发展,良率不断提升,成本逐渐下降,产能的陆续释放,在手机应用端已经出现了OLED代替的趋势。而电视端目前依然是LCD为主,市场上高端电视的代表就是OLED和量子点,其中量子点的推广厂商主要包括三星、索尼、TCL等厂商,OLED则由LG力推,长虹、康佳等跟进。量子点技术目前依然处于发展之中,现有的量子点电视依然依托于LCD液晶面板,利用蓝光LED作为背光源,通过量子点材料介质后与其中的纳米颗粒发生反应后,发出像素三色光源,改善了传统LCD液晶电视色域低的缺点,并大大提升了亮度,甚至可以媲美OLED电视。但量子点的本质依然是优化了的LCD,需要背光,且无法做成柔性显示,属于一种“折中”方案的技术,随着QLED的出现,未来量子点技术也将朝着自发光的方向发展。

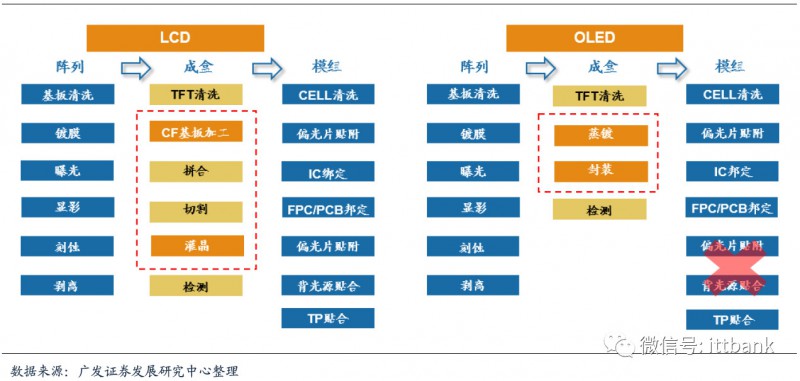

▲LCD及OLED显示面板工艺制程对比

转载请注明出处。

相关文章

相关文章 热门资讯

热门资讯 精彩导读

精彩导读

关注我们

关注我们